Что такое автострахование?

Зачем нужна автостраховка и какой она бывает? КАСКО, ОСАГО, ДСАГО — что лучше? Как рассчитать стоимость автостраховки? Из чего складывается стоимость полиса.

Автострахование — страховой договор, согласно которому страховая компания возмещает все расходы автовладельца, в случае угона автомобиля или нанесения ему ущерба. Для чего нужно автострахование? Автострахование покрывает все виды рисков для владельцев автотранспорта. Автострахование — страховой договор, согласно которому страховая компания возмещает все расходы автовладельца, в случае угона автомобиля или нанесения ему ущерба. Для чего нужно автострахование? Автострахование покрывает все видырисков для владельцев автотранспорта. Виды автострахования На данный момент существует несколько видов автострахования:

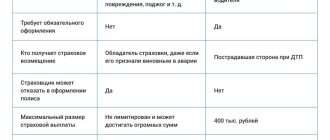

- ОСАГО — это обязательный вид страхования ответственности владельцев транспортных средств. Защищает автовладельца от самостоятельных выплат потерпевшим в случае наступления страхового случая. Таким образом, ОСАГО компенсирует ущерб, нанесенный жизни и здоровью потерпевших.

- КАСКО — это добровольный вид страхования, предусматривающий только страхование транспортного средства. КАСКО не включает в себя страхование пассажиров или перевозимого имущества.

- ДСАГО — это вид добровольного страхования гражданской ответственности владельцев транспортных средств. Чаще всего выступает, как дополнительный страховой договор.

Как рассчитать стоимость автостраховки

У каждой страховой компании существуют свои способы определения тарифов автострахования. Отличаются не только методы просчета страховок, но и сами автовладельцы, марки их автомобилей, стаж вождения, условия хранения страхуемых транспортных средств. Все эти факторы влияют на стоимость страховки. Для того чтобы рассчитать действительную стоимость страховки воспользуйтесь страховым калькулятором.

Из чего складывается стоимость полиса

На стоимость страхового полиса влияет техническое состояние и оснащение автомобиля, категория транспортного средства, грузоподъемность, возраст автомобиля, марка, количество лиц, допущенных к управлению автомобилем, условия его хранения, сроки на которые владелец автомобиля хочет заключить страховой договор.

В Российской Федерации автостраховая отрасль регулируется рядом законодательных актов, среди которых:

- Федеральный Закон об обязательном страховании гражданской ответственности владельцев транспортных средств от 03.04.2002 г. Закон РФ о страховой деятельности № 4015-1 от 27.11.1992 г.;

- Закон об организации страхового дела в РФ (в редакции Федеральных законов N157-ФЗ от 31.12.1997 г. и N 204-ФЗ от 20.11.1999 г);

- Гражданский Кодекс Российской Федерации (Глава 48.) Страхование, Ст. 927. Добровольное и обязательное страхование.

Плюсы и минусы автострахования

Водители, заключившие договоры обязательного и добровольного страхования могут исключить риски дополнительных трат в случае возникновения аварийной ситуации. В случае аварии страховая компания берет на себя компенсацию возникающих расходов в рамках ранее оговоренной суммы компенсации.

Минусами автострахования можно назвать необходимость дополнительных трат.

Где найти лучшее решение

В связи с увеличением количества автотранспортных средств ситуация на автодорогах становится все сложнее, увеличивается количество невнимательных и склонных к аварийной езде водителей. Итогом этих перемен становятся ежедневные аварийные сводки, сложные ситуации, покореженные машины и человеческие жертвы. На данный момент страхование автомобиля — единственный способ для владельца транспортного средства защитить себя от финансовых неприятностей в случае аварии, бытовых и криминальных ситуаций или стихийных бедствий.

Что такое ОСАГО

Все статьи Страхование автомобиля Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Покупка б/у авто: Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Покупка б/у авто: с чего начать Советы по покупке

Содержание

Этот вопрос особенно актуален для начинающих водителей. Что такое ОСАГО , что он дает , как его оформить и во сколько это обойдется? Ищем ответы в материале.

Что называется полисом ОСАГО

Полис ОСАГО – это обязательная страховка, которая страхует гражданскую ответственность водителей при ДТП. Потерпевший в аварии гарантированно получает выплату на ремонт автомобиля, а виновный будет ремонтировать машину из собственных средств.

На оформление полиса дается 10 суток после сделки купли-продажи авто. Если упустить этот срок, грозит штраф по статье 19.22 КоАП в размере 1500 — 2000 рублей.

Купить полис можно максимум на год. По окончании срока действия страховку нужно переоформить. С просроченной страховкой ездить нельзя – опять же, последует штраф.

Зачем нужна страховка на машину

Полис ОСАГО значительно облегчает жизнь водителям при ДТП. Пострадавшей стороне не нужно обращаться в суд, чтобы взыскать средства на ремонт машины с виновника. А виновному в аварии не нужно компенсировать потерпевшему ущерб из своих средств.

Максимальный лимит страхового возмещения по ОСАГО составляет 400 тыс. рублей. Обычно этой суммы достаточно, чтобы покрыть ущерб потерпевшей стороне. Но если урон причинен на большую сумму, доплачивать нужную для ремонта сумму виновник аварии будет из своего кармана.

Если в аварии пострадают пешеходы, они также получат компенсацию по ОСАГО.

Но полис не покроет ущерб, нанесенный культурным ценностям и антиквариату, – водителю придется оплачивать его самостоятельно. Кроме того, по ОСАГО не выплачивается моральный вред.

Все риски, при которых полис не покроет ущерб, обозначены в статье 6 Закона «Об ОСАГО» .

Сколько стоит полис ОСАГО

Тарифы для расчета стоимости ОСАГО установлены Центральным банком РФ . Страховщики не вправе их превышать.

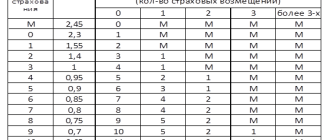

Расчет стоимости полиса осуществляется по следующим коэффициентам:

- Базовый тариф (ТБ) , назначаемый в соответствии с категорией машины. Для категории В минимальный тариф в 2022 году составляет 2 224 рубля, а максимальный – 5 980 рублей.

- Территориальный тариф (КТ) , который зависит от региона регистрации владельца авто. Его пределы – от 0,64 до 1,99.

- Тариф безаварийности (КБМ) , который зависит от того, попадал водитель в ДТП за год действия договора или нет. Максимально за безаварийную езду можно получить 50% скидки.

- Тариф водительского стажа и возраста страхователя (КВС). Если водитель молод и ему до 21 года включительно, тариф будет максимальным – 1,92.

- Коэффициент количества лиц, допущенных к управлению (КО) . Если полис ограниченный определенным количеством водителей, тариф в 2022 году будет равен 1, а если не ограниченный – 2,32.

- Тариф мощности авто (КМ) . Размеры ставок будут следующими: до 50 л. с. – 0,6; 50-70 л. с. – 1; 70-100 л. с. – 1,1; 100-120 л. с. – 1,2; 120-150 л. с. – 1,4; более 150 л. с. – 1,6.

- Тариф срока использования авто (КС) . Если машина используется 3 месяца в году, ставка будет – 0,5, а если 10 месяцев и более – 1.

Чтобы рассчитать стоимость ОСАГО, нужно будет перемножить эти коэффициенты, следуя формуле: Т = ТВ х КТ х КБМ х КВС х КО х КМ х КС .

Покажем на примере. Допустим, водителю 48 лет. Он живет в Московской области (КТ для МО равен 1,56) и имеет стаж вождения более 20 лет. За год автомобилист ни разу не попал в ДТП и хочет застраховать машину категории В с мощностью двигателя более 150 л. с. сроком на 12 месяцев. Смотрим в тарифы Центробанка и умножаем показатели: 5436 х 1,56 х 0,5 х 0,94 х 1 х 1,6 х 1 = 6377,10 рублей.

Из-за большого количества тарифов и индивидуальных условий оформления страховки, назвать конкретные цены на полис невозможно. Но можно узнать стоимость ОСАГО по госномеру авто, не запариваясь с формулой и таблицей Центробанка. Как именно, расскажем ниже.

Где и как оформляется ОСАГО

Оформить полис ОСАГО можно двумя способами – обратиться в офис страховщика или заказать через интернет.

Из документов в обоих случаях понадобится:

- гражданский паспорт;

- документ о праве собственности на машину (договор купли-продажи, дарения, свидетельство о праве наследования);

- ПТС и СТС на машину;

- водительские права всех лиц, допущенных к управлению авто и которых нужно будет вписать в полис.

Ранее требовалась диагностическая карта о пройденном техосмотре, но 22 августа 2021 года это требование отменили.

При оформлении в офисе специалист страховой компании внесет все данные, рассчитает стоимость полиса и после оплаты выдаст страховку. Действовать ОСАГО начнет уже на следующий день.

При оформлении на сайте данные из документов придется вбивать самостоятельно. После оплаты электронный полис появится в личном кабинете заказчика. Страховку можно будет скачать на смартфон и прямо с экрана телефона предъявлять сотруднику ГИБДД. Действовать страховка начнет через 3 дня после покупки.

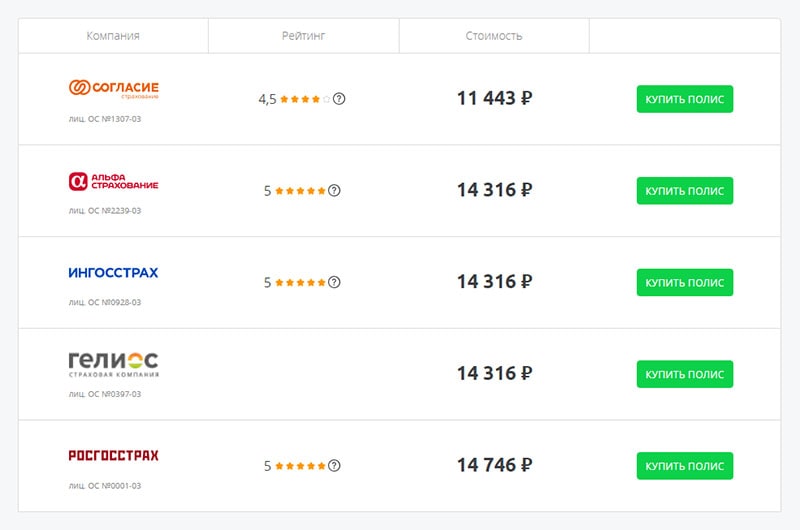

Минус этих двух способов – отсутствие возможности сравнить цены в разных страховых компаниях и выбрать выгодный вариант. Поэтому лучше воспользоваться специальным агрегатором «Автокод ОСАГО» .

Сервис показывает предложения разных страховых компаний и позволяет купить ОСАГО с экономией до 3 500 рублей.

Из документов для оформления страховки понадобятся права, гражданский паспорт, СТС и ПТС. Данные автомобиля отобразятся автоматически после ввода госномера.

После оплаты полис придет на электронную почту и сразу же начнет отображаться в базах ГИБДД и РСА. При желании полис можно распечатать на принтере.

Что будет, если не оформить ОСАГО

Ездить без ОСАГО в России запрещается, иначе при остановке на дороге инспектор выпишет штраф 800 рублей по статье 12.37 КоАП .

Если автовладелец оформил полис, но забыл дома, взыскание составит 500 рублей. Такой же штраф назначат водителю, не вписанному в страховку на авто, которым он управляет. Оплатить штрафы по госномеру ТС, номеру водительского удостоверения или номеру постановления можно через сервис «Автокод».

Санкции за повторную езду без страховки не предусмотрены.

Если водитель оформил электронный ОСАГО, инспектор должен проверить наличие страховки по базе. Штрафовать за отсутствие бумажной версии полиса сотрудник ГИБДД не вправе. Водителю достаточно показать PDF-файл со страховкой на телефоне.

Если ОСАГО просрочен или не оформлен, а водитель устроит аварию, ремонтировать свое и чужое авто придется на собственные деньги.

Итак, ОСАГО дает уверенность в том, что в случае ДТП водителю не придется выплачивать ущерб потерпевшему из своего кармана – этим займется страховая компания. А при отсутствии вины водитель гарантированно получит выплату на ремонт своего авто.

Автострахование — это страхование автомобиля от ущерба и угона. Виды автострахования в России

Автострахование — это вид страховой защиты. Наличие автомобиля не только дает водителю определенные преимущества, но и связано с необходимостью дополнительных трат. Среди них — и оформление страхового полиса на ТС. Законодательство России предусматривает обязательное страхование авто. Кроме того, существуют страховки, оформляемые добровольно.

Обязательный вид автострахования — это ОСАГО. Рассмотрим его подробнее.

ОСАГО

Страховка ОСАГО является обязательным страхованием автогражданской ответственности перед стороной, которая оказалась потерпевшей в результате ДТП. Защита этой разновидности является наиболее распространенным типом автострахования, так как наличие полиса ОСАГО является обязательным условием для любого водителя, регламентируемым законодательно.

Стоит понимать, что управление ТС без полиса автострахования ОСАГО является недопустимым. Без него не получится также пройти техосмотр или поставить авто на учет. Помимо этого, вождение ТС без страховки ОСАГО является правонарушением, за которое на водителя налагается штраф. При этом авто может отправиться на штрафную стоянку.

Основной страховой случай по ОСАГО – причинение вреда имуществу, здоровью, жизни третьего лица в результате ДТП. Размер возмещения в такой ситуации рассчитывают, учитывая общий ущерб, однако выплаты лимитированы законом:

- При причинении вреда жизни, здоровью каждый потерпевший может получить максимум 500 тыс. рублей.

- При возникновении имущественного ущерба каждый потерпевший может рассчитывать на получение до 400 тыс. рублей.

Можно оформить автострахование ОСАГО онлайн. Об этом — ниже. Стоимость полиса зависит от нескольких повышающих коэффициентов, определяемых с учетом следующих факторов:

- Количество водителей, имеющих право управления ТС.

- Срок действия страхового полиса.

- Наличие ДТП, в которых принимал участие водитель.

- Регион, в котором зарегистрировано ТС.

- Мощность ТС.

- Возраст водителя, его водительский стаж.

За счет каждого из указанных коэффициентов итоговая цена полиса может оказаться на несколько порядков выше базовых тарифов. Сколько стоит полис, можно узнать, обратившись к страховщику и предоставив ему необходимые для расчета данные.

Среди основных преимуществ ОСАГО можно выделить следующие:

- Пострадавшая сторона получит компенсацию ущерба за счет средств страховой организации, а не водителя.

- Территориальная доступность страхового полиса, фиксированные ставки. Тарифы установлены законодательно, страховые организации не имеют права их изменять.

- Относительно невысокая стоимость.

Кроме того, многие страховые организации предоставляют возможность оформления автострахования ОСАГО онлайн. В этом случае даже не придется посещать офис страховщика, чтобы получить полис.

ОСАГО имеет и определенные недостатки:

- Непосредственно водитель выплат не получает.

- Ограниченный список страховых случаев. К примеру, повреждение авто или его угон страховым случаем не является, соответственно, автовладелец компенсацию не получит.

- Ограниченные выплаты. Нередко случается так, что выплаты оказывается недостаточно, чтобы отремонтировать дорогостоящий автомобиль.

Чтобы расширить список страховых случаев и получить возможность компенсации ущерба в других случаях, водителю следует дополнительно оформить иную страховку.

Какие еще виды автострахования в России существуют?

ДСАГО

Этот вид автострахования является расширенной разновидностью ОСАГО. ДСАГО позволяет получать выплаты большего размера, нежели ОСАГО. Оформление такого полиса – добровольное, происходит исключительно по инициативе автовладельца.

Оформить ДСАГО можно только в том случае, если имеется действующее ОСАГО. Причем сделать это можно в различных страховых организациях. Оба полиса будут иметь одинаковый срок действия, в них будет указано одно и то же ТС.

Выгодность оформления ДСАГО заключается в том, что с его помощью можно значительно увеличить лимит компенсационной выплаты (если сравнивать с ОСАГО). Точные лимиты устанавливаются страховщиками, как правило, они равняются 3 млн рублей.

Стоит отметить, что получение выплаты по ДСАГО возможно лишь в тех случаях, когда ущерб не покрывается ОСАГО.

В такой ситуации сумма будет определена путем вычитания выплаты по ОСАГО из общей суммы ущерба. Разница и составит ту компенсацию, которую получит пострадавший по полису ДСАГО.

Основным страховым риском, покрываемым ДСАГО, является нанесение ущерба:

- Имуществу третьего лица (забору, строению, автомобилю).

- Жизни, здоровью (пешехода, пассажира или водителя другого ТС).

Стоимость ДСАГО находится в зависимости от тех же факторов, что и ОСАГО, но конкретные лимиты и тарифы устанавливают непосредственно страховщики. В итоге стоимость полиса будет относительно невысокой. За лимит 1-3 млн рублей придется заплатить лишь несколько тысяч рублей.

Добровольное автострахование — это каско. Что оно собой представляет?

Каско

Также является видом добровольного автострахования, охватывающим больший перечень рисков, нежели ДСАГО и ОСАГО. Гражданскую ответственность такой полис не покрывает, так как его основным назначением является имущественное страхование. К примеру, от ущерба вследствие стихийных бедствий, пожара, от кражи, угона авто.

Важно учитывать, что наличие каско часто требуется, чтобы совершить определенные операции с транспортным средством, хотя по закону его оформление обязательным не является. К примеру, если машина приобретается за счет кредитных средств, банк всегда требует, чтобы заемщик оформил такую страховку.

Преимущества каско

Среди основных преимуществ полиса каско следующие:

- Водитель получит возмещение вне зависимости от того, есть его вина в нанесении ущерба или нет.

- В полис включен расширенный перечень возможных страховых рисков.

- В качестве возмещения можно получить довольно крупную сумму. В некоторых случаях она соизмерима со стоимостью транспортного средства.

Недостатки каско следующие:

- Наличие ограничений для некоторых ТС.

- Высокая стоимость.

Многим интересно, сколько стоит автострахование. Если сравнивать с ОСАГО, стоимость и тарифы на каско не регламентируются законом, не являются фиксированными. Все эти показатели страховая организация определяет индивидуально, во многих случаях итоговая стоимость страховки получается очень высокой.

Страховка от несчастных случаев

Полис представляет собой разновидность каско, но в него включен дополнительный объект – здоровье и жизнь водителя, всех пассажиров, находящихся в авто в момент наступления страхового случая. Под несчастным случаем принято понимать взрыв, пожар, стихийное бедствие, ДТП.

Такой договор автострахования оформляется на добровольных основах, выплаты по нему можно получить, если с пассажиром или водителем случится одно из следующих происшествий: смерть, временная, постоянная потеря трудоспособности, увечье, ранение.

Цена на полис устанавливается страховщиком индивидуально. Кроме тарифов, на стоимость оказывают влияние определенные характеристики водителя, к примеру, его возраст. Оформить такой полис невозможно, если водитель имеет инвалидность первой или второй групп.

«Зеленая карта»

Полис представляет собой аналог ОСАГО, так как по нему также предусматривается страхование ответственности водителя. Его оформление в некоторых случаях является обязательным. Главным отличием от ОСАГО является территория действия. Такая автостраховка действует на территории нескольких десятков стран, в основном СНГ и Европы. В пределах России «Зеленая карта» является недействительной.

Обычно такой полис водители оформляют, если планируют на своем авто выезжать за пределы страны. Стоит отметить, что ТС могут пропустить через таможню и без этого полиса, но при первой проверке за границей на водителя будет наложен штраф.

Недостатки

Существенных недостатков страховка этой разновидности не имеет. Среди преимуществ следующие:

- Скорость и простота оформления.

- Упрощенная процедура получения возмещения пострадавшей стороной.

- Отсутствие риска получения штрафа за отсутствие полиса на территории иностранного государства.

- Возможность беспрепятственно покидать Россию на собственном ТС.

Выводы

Главная суть автострахования любой разновидности – помощь водителю в получении средств для компенсации своего или чужого ущерба. Помимо ОСАГО, все страховки обязательными для оформления не являются, водители вправе оформлять их по собственному желанию.

Источник https://credits.ru/publications/364073/chto-takoe-avto-strahovanie/

Источник https://avtocod.ru/chto-takoe-osago

Источник https://realconsult.ru/457576a-avtostrahovanie-eto-strahovanie-avtomobilya-ot-uscherba-i-ugona-vidyi-avtostrahovaniya-v-rossii