Обращение за выплатой по ОСАГО после ДТП

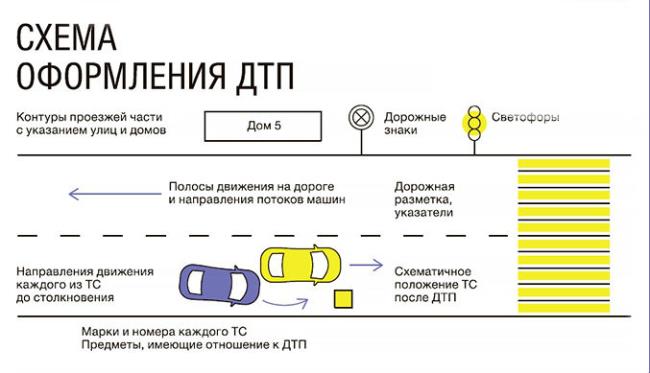

Если наступил страховой случай по ОСАГО, какими должны быть действия водителя? После выполнения обязанностей по ПДД (убедиться в отсутствии пострадавших в автомобиле и т. д. ), нужно оформить Извещение о ДТП или же вызвать ГИБДД. Извещение удобнее заполнять в мобильном приложении, например, «Помощник ОСАГО». — заполнение документа ускоряется за счет автоматической загрузки всех данных водителя (в частности, номера водительского удостоверения, свидетельства о регистрации ТС, полиса) в электронное Извещение о ДТП, из профиля на портале госуслуг, — автоматическая проверка действительности полисов ОСАГО участников — есть подсказки по правильному заполнению документов. После подготовки документов потерпевший может обращаться в страховую компанию.

Если автомобилист стал участником дорожно-транспортного происшествия, ущерб получил он сам, пассажиры, находившиеся в салоне или сам автомобиль, неизбежно возникает вопрос о получении страховой выплаты. При этом многим хочется заранее знать, каков будет её размер и что следует предпринять, чтобы получить максимальную компенсацию.

Рассмотрим, каким должно быть обращение в страховую после ДТП, в какие сроки потребуется подать документы и как выглядит их список. Отдельно рассмотрим, на каком основании вам могут отказаться выплачивать компенсацию, и что в этом случае следует делать. В конце дадим несколько полезных советов, которые помогут вам получить максимальную выплату и отстоять свои права в случае необходимости.

Когда следует требовать страховую выплату

На сегодняшний день существует множество ситуаций, которые относятся к страховым, а это значит, что клиент может получить компенсацию от СК, у которой он купил полис. Рассмотрим простой пример, когда обращение в ОСАГО после ДТП будет правомерным.

Вы остановились на красный сигнал светофора, и в этот момент в ваш автомобиль въехало другое транспортное средство. В этом случае следует выяснить, как настроен решить ситуацию виновник инцидента. Если он настроен миролюбиво и готов признать свою вину, а ущерб, по предварительной оценке, не превышает ста тысяч рублей, вы можете оформить европротокол. Если найти общий язык с виновником аварии не удаётся, то следует вызвать сотрудников ГИБДД. Водитель, который спровоцировал аварию, при этом не имеет права покидать место происшествия. Если он оставляет вас ждать представителей правоохранительных органов в одиночестве, сфотографируйте или хотя бы просто запишите госномер его автомобиля. Впоследствии за оставление места аварии виновника могут привлечь к административной ответственности вплоть до заключения под стражу на 15 суток.

После регистрации инцидента вы можете требовать страховую выплату от компании, у которой вы приобрели полис ОСАГО.

Сроки получения выплаты

В течение пяти дней после аварии водитель может собрать документы и обратиться за выплатой положенного страхового возмещения. В свою очередь, у СК есть 20 дней на то, чтобы рассмотреть заявление клиента. Если страховщик не укладывается в этот срок, автомобилист может требовать оплату неустойки за каждый день просрочки в размере одного процента от суммы компенсации. Но может возникнуть ситуация, когда компания откажет в страховом покрытии. Тогда и штраф за просрочку, и саму компенсацию придется требовать через суд. При этом если вы получили отказ в выплате страховки несвоевременно, учитывая срок обращения, по истечении периода в 20 дней за каждые последующие сутки положена неустойка в размере 0,5 процента от суммы.

Страховая компания может перечислить на счёт автомобилиста положенную сумму либо направить повреждённое транспортное средство для восстановления в один из автосервисов, с которым она сотрудничает. При этом клиент вовсе не обязан соглашаться с условиями СК. Если что-то его не устраивает, водитель имеет право выбрать ремонтную фирму самостоятельно или потребовать страховую выплату в денежном эквиваленте. Многие эксперты советуют получить компенсацию напрямую — по их мнению, это гораздо выгоднее, т. к. даёт возможность проконтролировать весь ход восстановительных работ и быть уверенным в том, что средства потрачены должным образом. Ремонт, который проводит сервис, сотрудничающий с СК зачастую бывает быстрым и не вполне качественным. При этом доказать, что уровень выполненных работ не вполне соответствует их стоимости, будет достаточно трудно.

Если страховая компания настойчиво предлагает ремонт, вы можете отказаться и выбрать сервис самостоятельно. Второй вариант — требовать денежной выплаты, которой сможете воспользоваться для проведения восстановительных работ.

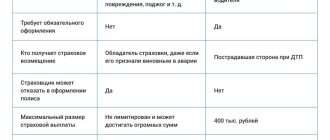

Предельно допустимая компенсация по закону составляет 400 тысяч рублей. Но расчёт итоговой суммы складывается из ряда многочисленных факторов:

В связи с этим рассчитывать на максимальную сумму можно далеко не всегда.

Какие потребуются документы

СК будет рассматривать иск только в том случае, если клиент предоставит перечень необходимых документов. При этом у обоих участников аварии должен быть действующий полис. На сегодняшний день требуется собрать следующие бумаги:

- копию паспорта того водителя, который спровоцировал аварию;

- ксерокопию водительского удостоверения; ;

- заявление, которое следует заполнить в соответствии с образцом страховой компании (его можно получить в офисе СК или скачать на её официальном сайте);

- свидетельство от ГИБДД, что обстоятельств, требующих возбуждения уголовного дела, не было;

- протокол о том, что по факту аварии оформлено административное правонарушение;

- справка из Госавтоинспекции или заполненный и подписанный обеими сторонами европротокол;

- техпаспорт.

Если все бумаги оформлены правильно и поданы точно в срок, автомобилист может рассчитывать на прямое или опосредованное получение страховой выплаты.

Что делать, если нет видеорегистратора

В случае дорожно-транспортного происшествия многие вопросы поможет снять видеорегистратор. На сегодняшний день практически каждый автомобиль оснащен этим полезным устройством. Наличие видеорегистратора позволяет записать всё происходящее на дороге и точно доказать свою невиновность в дорожно-транспортном происшествии. Но что делать, если нет видеорегистратора? В этом случае при возникновении спорной ситуации, возможно, придётся обратиться за помощью следовавших рядом с вами автомобилистов. Но в этом случае стоит вовремя сориентироваться, чтобы хотя бы получить контактные данные водителей, чей регистратор мог зафиксировать обстоятельства дорожно-транспортного происшествия. Если ни у вас, ни у второго участника аварии нет фиксирующего устройства и вам не удалось попросить ни у кого из водителей прислать вам запись инцидента, не стоит отчаиваться. На участке, где случилась авария, вполне могут быть установлены камеры слежения. В этом случае нужно сделать запрос у оператора фрагмента записи с моментом аварии. Сделать это самостоятельно не получится, требуется содействие инспектора. Полицейский запрос могут сделать сотрудники ГИБДД, прибывшие на место.

Когда можно зафиксировать ДТП без привлечения полиции

Сегодня по закону в ряде случаев вы можете зафиксировать аварию самостоятельно, без участия сотрудников ГИБДД. Перечислим основные ситуации, когда можно это сделать:

- участниками аварии стали два водителя, пострадали только два транспортных средства;

- ущерб причинен только автомобилю, при этом никто не погиб, не получил травм, не пострадало остальное имущество автомобилистов и пассажиров;

- у участников происшествия нет разногласий в плане оценки повреждений, которые получили транспортные средства, нет противоречий относительно того, кто стал виновником аварии;

- каждому автомобилю требуется ремонт на сумму не более ста тысяч рублей (а значит, размер страхового покрытия не превысит этих значений).

Важно! Протокол следует заполнять только в том случае, если вы убедились, что у второго участника дорожно-транспортного происшествия действительный страховой полис. Проверить его вы можете по серии и номеру на официальном сайте Российского союза автостраховщиков. Если такой возможности нет, лучше привлечь к оформлению аварии сотрудников ГИБДД.

Когда оба участника аварии заполнят и подпишут извещения, каждому из них нужно обратиться в свою страховую компанию (где был приобретен полис ОСАГО). Обращение в страховую после ДТП в обязательном порядке предполагает сбор положенных по закону документов. Если это условие не выполнить и оформить хотя бы одну справку неправильно (или если она не будет предоставлена), страховая компания просто откажет вам в выплате компенсации.

Если вы и второй участник аварии не пришли к общему решению, необходимо привлечь полицию, чтобы зарегистрировать дорожно-транспортное происшествие. Только сотрудники автоинспекции в этом случае смогут установить, кто был виновником инцидента. Европротокол, таким образом, заполнять не придётся, а ситуация будет решаться стандартным способом. На это уйдет больше времени, но только так можно рассчитывать на справедливое решение и получение компенсации.

Что лучше — европротокол или часы, потраченные на оформление ДТП?

Если авария незначительная и в ней только два участника, ущерб нанесён только транспортным средствам водителей, есть возможность не тратить время на ожидание сотрудников ГИБДД и стандартное оформление дорожно-транспортного происшествия.

При обоюдном согласии участников аварии возможно оформление европротокола. Необходимо будет заполнить бланк извещения с указанием обстоятельств инцидента, характера повреждения ТС. После того как документ подписан обеими сторонами инцидента, можно убрать авто с проезжей части, чтобы не мешать движению.

- 112 — номер МЧС;

- 102 — номер Полиции.

Когда следует обратиться в суд

Если размер страховой выплаты вас не устраивает и вы уверены в том, что можете получить значительно большую компенсацию, лучший способ добиться справедливости — обратиться в суд. Только в этом случае вы сможете добиться своего и обязать страховую компанию компенсировать настоящий размер ущерба. Несмотря на то, что судебное разбирательство потребует определённых денежных издержек, в случае вашего выигрыша СК обязана будет не только возместить понесённые в результате ДТП убытки, но и покрыть остальные затраты. Речь идёт в том числе и об оплате услуг адвоката, независимой экспертизы, чья оценка не совпала с результатами специалистов самой страховой компании. Главное в этой ситуации — чтобы суд принял справедливое решение, учитывающее интересы потерпевшей стороны.

В случае задержки с выплатой компенсации со страховщика вы можете взыскать неустойку — её размер равен 1% от величины покрытия за каждые сутки просрочки. В результате автомобилист может получить сумму со значительной переплатой.

Что делать, если СК отказалась от выплат

Нередко возникают ситуации, когда страховщик отказывается удовлетворить требования клиента. Основание для этого может быть как законным, так и неправомерным.

В том случае, если вы получили отказ и не согласны с решением страховой компании, порядок действий может быть следующим:

- Решить вопрос в досудебном порядке. Составьте претензию на имя руководства СК. В заявлении нужно указать, что у вас оформлен полис ОСАГО и он действителен в момент обращения. Страховая компания обязана рассмотреть заявку в течение пяти-семи рабочих дней. Претензию следует составить в двух экземплярах. Если вас не удовлетворит ответ страховщика, то второй документ (обязательно заверенный сотрудником СК) нужно приложить к исковому заявлению, если дело дойдет до суда.

- Дождаться ответа. Если решение страховой компании по вашему вопросу принято отрицательное или ответ просрочен, следует решать вопрос в юридической плоскости. СК обязана предоставить письменный отказ с обоснованием своей позиции. Этот документ впоследствии вы сможете предъявить в суде. Если страховщик не хочет найти компромисс и прийти ко взаимному согласию с клиентом, необходимо сделать следующий шаг.

- Обратиться в суд. К заявлению приложите экземпляр претензии, направленной к страховщику. На документе обязательно должна стоять печать компании, подпись того менеджера, который принял у вас бумагу.

Если ущерб не превышает 50 тысяч рублей, заявление будет рассматривать мировой судья. Если требуется компенсация, которая превышает эту сумму, дело будет рассматривать районный суд. В этом случае нужно уточнить юридический адрес страховой компании, у которой вы купили полис. Это необходимо в связи с тем, что обратиться необходимо будет в районный суд по месту регистрации ответчика (в данном случае – СК). Помимо искового заявления потребуется предоставить ещё и определённый пакет документов.

Какие бумаги потребуются для обращения в суд

Итак, вот какой перечень документов требуется подать в районный суд по месту регистрации ответчика:

- копия полиса и договора со страховщиком;

- письменный отказ страховщика от выплаты компенсации;

- протокол с места аварии (это может быть европротокол или документ, оформленный сотрудниками ГИБДД);

- результат экспертизы с оценкой ущерба в денежном эквиваленте;

- квитанция об оплате государственной пошлины перед обращением в суд;

- подробное описание аварии с указанием причины инцидента и основания отказа страховщика от выплаты компенсации;

- исковое заявление, заполненное по образцу (его вы можете найти в любом отделении суда по месту жительства).

После этого будет запущено разбирательство. Если решение будет в пользу автомобилиста, СК обяжут выплатить страховое покрытие в объеме, который определит суд.

Несколько полезных советов

Приведем несколько полезных советов, которые помогут вам получить наибольшую компенсацию (в том числе и на ремонт автомобиля), решить спорную ситуацию с максимальной выгодой.

- До выплаты компенсации не следует тратить средства на ремонт автомобиля. После ДТП может возникнуть необходимость делать повторную экспертизу, а если её результаты вас не устроят — обращаться в суд. Если вы восстановите автомобиль до этого момента самостоятельно, добиться справедливости будет практически невозможно.

- Если вам выплатили страховое возмещение в полном объёме, но его размер вас не устроил, вы можете подать в суд исковое заявление и потребовать от виновника аварии покрыть разницу между нанесённым ущербом и размером компенсации за счёт собственных средств. При этом важно доказать, что страховое покрытие не соответствует затратам на восстановление авто до того состояния, которое было перед аварией.

- Вы можете отказаться от оценки, которую проводит соответствующий отдел СК, выдавшей полис, и самостоятельно обратиться в независимую экспертизу. Если результаты будут сильно различаться, вы сможете решить вопрос через суд в свою пользу. Провести независимую экспертизу вы можете и параллельно с оценкой страховой компанией. В этом случае у вас будет доказательство реальной величины ущерба и того, какой должна быть компенсация.

- Страховая компания не имеет права требовать от вас подачи заявления на получение выплаты после ДТП в течение суток или двух-трёх дней после аварии. Выполнять такие требования вы не обязаны. По закону срок обращения по ОСАГО составляет пять рабочих дней. В течение этого времени вы можете собрать необходимые документы и подготовить заявление.

- Каждый документ, который вы прикладываете к заявлению в страховую компанию, нужно продублировать. В случае каких-либо противоречий они могут стать доказательством во время судебных разбирательств.

- Если страховщик отказывается от выполнения обязательств и затягивает выплату компенсации в течение 20 дней с момента подачи заявления, требуйте неустойку за каждый просроченный день. Размер такой компенсации может существенно превысить первоначальное значение. Её сумма составит 1% за каждые сутки просрочки, учитывая срок обращения.

- Перед оформлением аварии без привлечения сотрудников ГИБДД убедитесь в том, что полис другого водителя действителен. Это будет легко сделать, если у вас есть доступ к сети интернет. Если вы не можете зайти на сайт РСА и вбить серию и номер чужого полиса, лучше оформить аварию вместе с сотрудниками автоинспекции.

Чтобы избежать проблем при получении страховой выплаты, лучше всего оформить полис у проверенной и надёжной СК, которая дорожит своей репутацией на рынке. Стоимость ОСАГО у такой компании может быть выше. Но при наступлении страхового случая не должно возникнуть проблем с компенсацией.

Какие документы нужны для страхования автомобиля

Все статьи Страхование автомобиля Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Покупка б/у авто: Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Покупка б/у авто: с чего начать Советы по покупке

После покупки автомобиля водитель по закону должен застраховать его в течение 10 дней. Автокод расскажет, какие документы необходимо подготовить для страхования автомобиля.

.jpg)

Содержание

Какие документы нужны для оформления полиса ОСАГО

Список документов для ОСАГО един во всех страховых компаниях. Вам понадобятся:

- Паспорт или другой документ, подтверждающий личность. Если вы страхуете автомобиль, собственником которого не являетесь, то понадобятся и паспортные данные владельца.

- Водительские права всех, кто планирует находиться за рулем ТС. Для страховки ОСАГО, распространяющейся на нескольких водителей, нужно предоставить удостоверения каждого из них, но если вы оформляете полис с неограниченным правом пользования авто, то удостоверения не нужны вообще.

- Паспорт транспортного средства (ПТС, техпаспорт) и свидетельство о регистрации транспортного средства. В этих документах содержатся все данные о вашем автомобиле. ПТС — это двухстраничный документ серого цвета и формата А5, который выдается при покупке машины, а свидетельство о регистрации — розовая или оранжевая карточка формата А7, которую вы получаете в ГИБДД. Предоставить нужно оба документа.

- Диагностическая карта. Она оформляется по результатам технического осмотра. Проходить техосмотр нужно раз в 2 года, если ваш автомобиль младше 7 лет и раз в год, если старше. Пройти ТО можно в любом сервисе технического обслуживания. Чаще всего, страховые компании работают с определенными сервисами, но навязывать их услуги они не имеют права.

- Полис ОСАГО, предшествующий оформляемому (если есть).

- Заявление на оформление полиса. Этот документ вы оформите уже в страховой, форму для заполнения вам должен выдать агент.

ОСАГО для юридических лиц

.jpg)

Помимо техпаспорта, свидетельства о регистрации ТС и диагностической карты, нужны:

- доверенность от директора или устав организации;

- свидетельство о регистрации юр. лица;

- печать компании.

! Индивидуальным предпринимателям для ОСАГО требуются те же документы, что и частным лицам.

Какие документы нужны для оформления полиса КАСКО

Полный список документов для КАСКО у страховщиков часто отличается, но базовый набор везде один:

- Водительское удостоверение. Тут правила те же, что и для полиса ОСАГО. Если автомобиль будет водить ограниченное количество лиц, то нужны водительские удостоверения каждого из них. Если ограничений нет (что гораздо дороже), права не нужны.

- Паспорт транспортного средства. Его выдают при покупке машины.

- Свидетельство о регистрации автомобиля. Его вы должны получить, как только поставите авто на учет (то есть сразу после покупки).

- Паспорт страхователя. Если вы не собственник автомобиля, то нужен будет и паспорт владельца, и ваш.

- Заявление на получение полиса КАСКО. Его вы либо оформляете на месте, либо самостоятельно. Рекомендуем заполнить все в полном соответствии с требованиями страховой компании, в которой вы оформляете полис.

Дополнительные требования к оформлению страховки вам стоит уточнить у той компании, в которую вы обратитесь.

.jpg)

Вот полный перечень того, что могут попросить:

- карта диагностики (если автомобиль не новый);

- договор купли-продажи (если машина новая);

- доверенность (если автомобиль страхует не его владелец);

- договор аренды (для страхования автомобилей, взятых в аренду или в лизинг);

- экспертиза стоимости (для подержанных автомобилей);

- старый полис (если КАСКО оформляется не в первый раз);

- информация об оборудовании, установленном дополнительно (охранные системы и прочее подобное);

- документы юридического лица (если автомобиль страхуется от компании).

Этот список варьируется, исходя из выбранной вами программы страхования, правил и требований той компании, в которую вы обратились. Сейчас в ходу оформление полиса КАСКО онлайн. Для этого требуется значительно меньше документов (только паспорт и водительское удостоверение).

КАСКО для юридических лиц

.jpg)

Здесь все тоже индивидуально, хотя основной список документов для страхования авто совпадает с тем, что нужны для частного оформления. Как правило, юр. лица оформляют КАСКО для нескольких автомобилей сразу. Стоить учесть, что если за рулем в момент аварии был человек, не работающий в компании-страхователе, то случай не засчитывается.

Стоимость страховки ОСАГО и КАСКО

Цена полиса формируется индивидуально для каждого страхователя. Она зависит от стажа вождения, вида страховки (открытая или закрытая), возраста транспортного средства, срока действия и других факторов. Полис можно оформить на разный срок, самый распространенный — 1 год. Чаще всего, оплачивать годовую страховку можно частями.

Перед заключением договора купли-продажи советуем проверить владельца авто через специальный сервис. Проверка покажет, есть ли у продавца проблемы с законом, действителен ли его паспорт, имеются ли долги и исполнительные производства. Если обнаружатся серьезные проблемы, от сделки лучше отказаться. Посмотреть пример отчета

Какие документы нужны для оформления ОСАГО и где удобнее купить полис

Наличие ОСАГО у водителя — обязательное условие управления автомобилем: отсутствие полиса наказывается штрафом. Рассказываем, где и как купить полис, какие документы нужны для ОСАГО и как оформить автостраховку через портал «Госуслуги».

Где покупать полис ОСАГО

Вариантов приобретения страховки на автомобиль несколько.

На площадках маркетплейсов. Преимущество покупки ОСАГО в таких финансовых супермаркетах, как Банки.ру, в возможности увидеть все предложения ведущих страховщиков на одной странице. Не нужно тратить время на внесение одних и тех же сведений о себе и машине в онлайн-калькуляторы разных страховщиков, чтобы сравнить стоимость полисов. Маркетплейсы сотрудничают с большим количеством страховых компаний и аккумулируют множество предложений. Единожды введя информацию о водителе и автомобиле, пользователь может сразу увидеть весь спектр ценовых предложений. Стоимость ОСАГО для одного и того же водителя и автомобиля у разных компаний может сильно отличаться. По мере проведения реформы ОСАГО страховщики получают все больше прав регулировать цены и рассчитывать тарифы индивидуально, исходя из своей оценки водителя. «Разница в стоимости полиса может достигать 80%, — говорит product owner страховых продуктов Банки.ру Юлия Корнеева. — Онлайн-калькулятор ОСАГО на Банки.ру позволяет не только сравнить цены крупнейший страховых компаний, но и поможет оформить полис ОСАГО онлайн по ценам, как у страховых компаний, при этом не придется тратить время на посещение сайтов или офисов страховщиков».

Оформить ОСАГО c экономией до 74% на Банки.ру

На сайте страховой компании. Для начала нужно удостовериться, что выбранная компания имеет соответствующую лицензию Банка России и является членом Российского союза автостраховщиков (РСА). Сделать это можно непосредственно на сайте союза. Проверка позволит исключить риск нарваться на мошенников. В последнее время они все чаще создают в интернете фишинговые сайты, имитирующие настоящие. На сайте РСА можно проверить и подлинность полиса ОСАГО. Однако сделать это до покупки не получится, а после уже невозможно вернуть деньги, отданные злоумышленникам. Поэтому нужно сначала убедиться в подлинности сайта страховщика и его праве продавать страховки ОСАГО.

Сам порядок оформления электронного ОСАГО у различных страховщиков практически не отличается. Клиентам компании необходимо зайти в личный кабинет или завести аккаунт, если ранее не оформляли полисы у этого страховщика. А дальше заполнить обязательные поля онлайн-калькулятора, чтобы система могла рассчитать стоимость. Оплатить покупку можно дистанционно, а затем получить полис на указанную электронную почту.

Через сайт «Госуслуги». Оформить ОСАГО через «Госуслуги» непосредственно на сайте не получится. Эта опция была доступна в нескольких регионах некоторое время именно в тестовом режиме, но от идеи распространения ее на всю страну в итоге отказались. Сейчас через «Госуслуги» можно зайти на сайт РСА, где представлен список всех участников рынка ОСАГО, имеющих лицензию и уполномоченных выдавать полисы. Из списка можно выбрать интересующего страховщика, перейти на его официальный сайт, войти в личный кабинет и оформить страховку. Преимущество перехода с использованием учетных данных на «Госуслуги» — в автоматическом заполнении сведений об автомобиле и его владельце. Многие страховые компании сделали на сайте отдельный вход через «Госуслуги».

Однако для использования этой опции необходимо иметь подтвержденную учетную запись на сайте «Госуслуги». Для этого нужно зайти на официальный портал государственных услуг, указать свои ФИО, паспортные данные, контакты и СНИЛС. Далее подтвердить регистрацию аккаунта через код в SMS или по ссылке в электронной почте. После этого будет создана стандартная учетная запись. Но она дает лишь часть прав и возможностей. Подтвержденной учетная запись станет только после посещения специального Центра обслуживания или введения электронной цифровой подписи. Подтвердить учетную запись на «Госуслугах» можно у банков-партнеров или с помощью заказного письма через Почту России.

Оформление ОСАГО c экономией до 74%

От самых популярных страховых компаний

Какие документы нужны для оформления страховки на автомобиль

Вне зависимости от того, оформлять ли договор страхования ответственности водителя в офисе, на сайте компании, через маркетплейс или «Госуслуги», потребуются документы на машину, ее владельца и всех, кто будет иметь право управлять автомобилем (исключение — полисы «мультидрайв», в которых перечень водителей не ограничен).

- Паспорт владельца транспортного средства. Если страхователь не является собственником, то все равно потребуются фамилия, имя, отчество, дата рождения и место регистрации владельца, а также серия, номер паспорта и водительского удостоверения. И те же документы того, кто оформляет страховку.

- Документы на автомобиль. Это может быть паспорт транспортного средства (ПТС) или свидетельство о регистрации автомобиля (СТС). Из них берутся серия и номер документа, а также характеристики автомобиля (марка, модель, мощность, год выпуска). С 1 ноября 2020 года в большинстве случаев на новые автомобили, купленные в автосалонах, оформляется электронный ПТС. Но выписку со сведениями об автомобиле можно получить и в распечатанном виде. Проверить данные электронного ПТС можно в любой момент на специальном сайте.

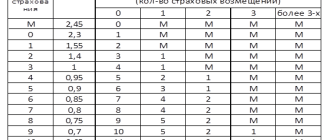

- Водительские удостоверения. Этот документ потребуется от всех допущенных к управлению автомобилем, потому что в полисе необходимо указать документы и сведения о водителях. Главным показателем является стаж водителя и его опыт вождения. За безаварийную езду можно получить пониженный КБМ (коэффициент бонус-малус), который существенно влияет на стоимость страховки: он может уменьшить ее чуть ли не вдвое или увеличить более чем в три раза. Стоимость полиса всегда рассчитывается по наихудшим показателям КБМ из всех вписанных в полис, то есть берутся данные самого молодого, неопытного и «аварийного» водителя.

- Предыдущий (или пока еще действующий полис) ОСАГО предъявлять необязательно. Сведения о нем есть в базах Российского союза автостраховщиков, ГИБДД и страховой компании (если не покупаете полис у другого страховщика). Маркетплейсы также хранят информацию о предыдущих полисах автовладельца, что позволяет при оформлении ОСАГО не вносить свои данные. Хранит сведения о действующем или прошлом полисе ОСАГО и сервис «Автокод», что позволяет по госномеру машины подтянуть данные о ней и не заполнять анкету вручную. Это значительно упрощает оформление новой страховки и снижает риск допустить ошибку в данных, из-за чего полис окажется недействительным. «Если водитель менял права в предыдущие 1,5 года, то при заключении нового договора ОСАГО необходимо сообщить номера предыдущего и действующего водительского удостоверения. Это позволит корректно применить скидку за безопасное вождение (КБМ). В ином случае будет произведен расчет с коэффициентом 1, что может значительно увеличить стоимость полиса ОСАГО», — рассказала Юлия Корнеева.

- Диагностическая карта. С прошлого года для автовладельцев-физлиц она больше не входит в список обязательных документов для оформления ОСАГО. Но это не означает, что проходить ТО больше не нужно, потому что содержать автомобиль в технически исправном состоянии — это обязанность собственника. Наличие диагностической карты осталось обязательным для других видов транспорта, например, если автомобиль используется для перевозки пассажиров в служебных целях или зарегистрирован в такси.

Источник https://www.vbr.ru/strahovanie/help/osago/viplata-po-osago-posle-dtp/

Источник https://avtocod.ru/kakie-dokumenty-nuzhny-dlya-strahovaniya-avtomobilya

Источник https://www.banki.ru/news/daytheme/?id=10967623