Что такое франшиза в автостраховании и как она работает

При оформлении полиса ОСАГО либо каско владельцы транспортных средств сталкиваются с термином «франшиза». И часто не понимают вопроса страхового агента: «Оформлять полис с нулевой франшизой или нет?». И, если «нет», – то какой размер франшизы избрать. Данный материал позволит вам отвечать осознанно на такого рода вопросы.

Льгота по-французски

Что же такое франшиза? С французского это слово переводится как «льгота». Если совсем по-простому – это сумма, которую не будет покрывать страховая компания при возникновении страхового случая. Это прописано в законодательстве, которое регулирует деятельность страховых компаний.

Наличие франшизы в договоре предусматривает, что часть убытков владелец полиса будет покрывать самостоятельно.

На первый взгляд франшиза выгодна только страховщику – он избавляется от необходимости выплачивать совсем уж мелкие суммы убытков, которые для компании превращаются в большие затраты: страховой случай надо оформить, а это составление документации и работа большого числа специалистов. Зачастую эти затраты больше, чем сами убытки.

Но франшиза экономит средства и застрахованному лицу – в зависимости от ее размеров стоимость страхового полиса снижается на ту или иную сумму.

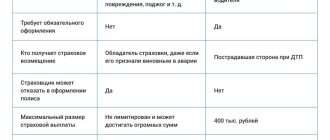

Франшиза в ОСАГО

Максимальные размеры франшизы автогражданки ограничены Законом «Об обязательном страховании гражданско-правовой ответственности владельцев наземных транспортных средств». Он определяет, что размер франшизы ОСАГО не может быть больше 2% страхового лимита относительно убытков, причиненных имуществу третьих лиц. По состоянию на сегодня в денежном эквиваленте это составляет 2600 гривен.

Что касается ущерба жизни и здоровью пострадавших в ДТП людей, то в этом случае применение франшизы законом запрещается.

Как работает франшиза в ОСАГО? Все на самом деле очень просто. Разберем на примере. Допустим, вы оформили полис автогражданки с франшизой в 2000 гривен и попали в ДТП, повредив чей-то автомобиль. После подсчетов оказалось, что сумма убытков пострадавшего (а ОСАГО, напомним, компенсирует убытки только третьим лицам) составила 10 тысяч гривен.

При таких условиях франшиза в 2000 гривен будет означать, что страховая компания выплатит 8 тысяч гривен, а остаток (то есть размер франшизы) вынужден будет покрыть владелец полиса ОСАГО из своего кармана. Если сумма убытков ниже 2000 гривен, то покрывать их будете тоже вы, а не страховая компания.

Если же полис ОСАГО оформлен с нулевой франшизой, то всю сумму убытков – 10 тысяч гривен – покроет страховая компания.

Франшиза в каско

Здесь все немножко сложнее. Заключая договор каско, вам могут предложить несколько видов франшизы на выбор. Наиболее распространенные – условная и безусловная франшиза.

Условная франшиза означает, что в случае, если убытки не превышают заранее оговоренной суммы, то страховая компания выплат не осуществляет. Но, с другой стороны, если убытки превышают обусловленную сумму, то страховщик заплатит ее полностью, включая и франшизу.

Снова обратимся к примеру. Допустим, в договоре прописана условная франшиза в размере тех же 2000 гривен. При наступлении страхового случая убытки составили полторы тысячи. Значит, от компании-страховщика клиент выплат не получит. Но, если убытки составили хотя бы 2001 гривну, или, предположим, 10 тысяч, то клиент уже получит деньги полностью. И без вычета франшизы.

Безусловная франшиза (иногда ее называют отрицательной) означает, что, какими бы ни были убытки, выплату уменьшат на сумму франшизы.

Предположим, размер безусловной франшизы – 2000 гривен, а убытки от повреждений автомобиля составили 10 тысяч гривен. Страховая компания в таком случае компенсирует клиенту 8000 гривен. Остальное – из собственного кармана.

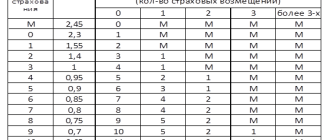

Иногда также применяются другие виды франшиз. Эти случаи довольно редки, но упомянуть о них стоит. Бывает так называемая динамичная франшиза. Это означает, что выплата зависит от количества страховых случаев. Например, при первом ДТП убытки компенсируются полностью, при втором, третьем и т. д. – из суммы выплат удерживают сумму франшизы либо полностью, либо частично.

Некоторые страховщики могут предложить клиенту льготную франшизу. Для ее применения необходимы условия, заранее прописанные в договоре. К примеру, если ДТП случилось не по вине владельца полиса, то выплаты ему осуществляются полностью, без вычета франшизы. Если же виноват сам владелец полиса – франшиза из суммы выплат вычитается.

Встречается также так называемая регрессная франшиза. Это означает, что страховщик компенсирует клиенту все убытки в полном объеме, а вот уже после всех выплат и необходимых формальностей истребует у него сумму франшизы.

В каско размер франшизы может быть зафиксирован как в абсолютном выражении, так и в процентном.

Абсолютное выражение означает, что сумма франшизы будет фиксированной и выражаться в твердой сумме, например – 2000, 5000, 10 000 гривен.

Если же франшиза фиксируется в процентном выражении, то ее размер уже зависит от суммы убытков – чем выше последняя, тем выше и сама франшиза. То есть, чем сильнее ущерб от ДТП, тем большая сумма выплат ляжет на плечи самого клиента.

Проценты могут быть разными – 2%, 5%, 10% – все зависит от того, как договорятся клиент и страховщик. К примеру, франшиза зафиксирована в размере 5% от суммы убытков. Если ущерб оценивается в 50 000 гривен, то из своего кармана вы выложите 2500 гривен, а если ремонт авто вам обошелся в 200 000, то сумма франшизы составит уже 10 000 гривен.

В случае каско нужно также понимать, что именно страхуется – возможные повреждения или же тотальное уничтожения автомобиля либо его угон. В первом случае размер франшизы, как правило, меньше. Во втором страховщики обычно предлагают более высокую франшизу, поскольку и убытки у них в случае наступления страховых выплат выше.

Особенности страховки с франшизой

Французское слово «франшиза» переводится, как «льгота». В страховании это — невозмещаемая часть страховой выплаты (в процентах от страховой суммы или в рублях), которую устанавливают в правилах страхования или в договоре.

В каких видах страхования применяют франшизу

Чаще всего это — автострахование (КАСКО, ОСАГО). Страховка на льготных условиях стоит существенно дешевле простой.

Франшизой пользуются с целью экономии в страховании имущественных интересов юрлиц (грузы, имущество, СМР).

В условиях кризиса и тяжелой эпидемиологической ситуации растет спрос на ДМС. Для снижения затрат на оформление полиса, работодатели предпочитают устанавливать лимиты возмещения расходов.

В страховании недвижимости размер франшизы незначительный (по сравнению со стоимостью самого объекта), поэтому страхователи обычно охотно соглашаются на такие условия.

Особые условия выплат применяют также в страховке путешественников — в случае обращения за медицинской помощью в поездке СК компенсирует страхователю только часть расходов.

Франшиза — способ снижения стоимости полиса. Чем больше ее размер, тем дешевле страховка. Например, на туристическом страховании можно сэкономить 30-50%. Такой полис проще оформлять — меньше документов, быстрая проверка. Но при этом застрахованное лицо получит страховых выплат меньше (или вообще не получит), чем по страховке без лимита компенсации.

Виды франшиз, распространенные в страховании

- Условные — действуют в отношении убытков, размер которых меньше невозмещаемого лимита. Если убыток меньше установленного ограничения, страхователь не платит ничего, если больше — выплачивает полностью, без вычета франшизы.

- Безусловные (вычитаемые) — применяют по каждому страховому случаю. Выплата уменьшается на размер франшизы. Например, вычитаемая сумма 20 тыс. руб., ущерб 100 тыс. К выплате — 80 тыс. Если размер ущерба меньше установленной франшизы, компенсацию не выплачивают.

- Динамические — размер возмещения растет с каждым новым страховым событием. Например, при первом страховом случае СК не возмещает убыток, при втором — компенсирует 10% ущерба, при третьем — 15% (в разных компаниях своя структура динамической франшизы).

- Временные — ущерб возмещают в определенный срок. Если страховое событие произошло в пределах установленного периода, СК освобождается от выплаты компенсации. Например, в договоре медицинского страхования установлена франшиза 5 месяцев. Если страховой случай произошел в это время, СК ничего не выплачивает, но компенсирует ущерб от заболевания, диагностируемого по истечении 5 месяцев.

Безусловная франшиза: что такое страховка с франшизой

Безусловные лимиты чаще всего применяют в автостраховании. Если ущерб меньше установленной суммы, страховщик его не выплачивает, если больше — выплачивает за минусом этой суммы. Средняя стоимость классического КАСКО для физлиц — 55 000 руб. На полисе с ограничением выплат можно сэкономить до 60%. При незначительных повреждениях автомобиля страхователь не тратит время на оформление документов для возмещения, а сразу начинает ремонт. При этом он сохраняет хорошую страховую историю, что положительно скажется на цене следующей страховки.

Франшиза привлекательна для аккуратных водителей со стажем вождения больше 10 лет — они меньше попадают в аварии. Чем дороже автомобиль, тем дороже полное КАСКО — авто премиального класса может стоить несколько сотен тысяч рублей. Поэтому экономнее оформить страховку с лимитированными выплатами.

Новичкам без опыта вождения, любителям агрессивного стиля езды и владельцам бюджетных марок автомобилей выгоднее оформить полное КАСКО, поскольку значительная доля ремонта может оказаться ниже планки франшизы.

Что касается страхования кредитных автомобилей, не все банки поддерживают ограничения в выплатах и требуют от заемщика оформлять обычный полис. Некоторые кредиторы разрешают страховать с машину с франшизой на второй год кредитования.

При покупке ОСАГО условная франшиза во многих случаях оказывается выгоднее невозвратной суммы, поскольку при аварии СК возместит пострадавшему и потерпевшему большую часть ущерба.

Безусловная франшиза — выгодное условие в медстраховании для оплаты консультаций, диагностики и лечения в дорогих частных клиниках.

Вычитаемая франшиза в туристическом страховании выражена в твердой сумме, которая, в основном, не превышает 15% от стоимости тура. Важно помнить, что при наступлении страхового случая СК компенсирует страхователю расходы за вычетом этой суммы. Такие условия подходят туристам, которые уверены в безопасности поездки и своем здоровье.

При страховании недвижимости выгодней оформлять не безусловную, а условную франшизу. В случае пожара или кражи убытки превышают размер установленного лимита, а значит, СК возместит их полностью.

Каждый страховой продукт можно оформить с франшизой или без нее. Купив полис с ограничениями по выплатам, вы сэкономите на страховке, но будете покрывать мелкий ущерб из своего кармана. Обычный полис обойдется дороже, но все убытки покроет страховая компания. Зная, что такое страхование с франшизой, оцените риски и страховой период и обращайтесь к проверенным страховщикам.

Кому выгодно страховать автомобиль с франшизой

Услуги страховых компаний стоят достаточно дорого, и многие владельцы автомобилей стараются рассмотреть все возможные варианты экономии. К их числу относится покупка страхового полиса с франшизой, которая поможет сохранить значительную сумму. Выгодно ли страховать автомобиль с франшизой, какую пользу она приносит обеим сторонам, и можно ли доверять рекламе страховых компаний? Все эти вопросы требуют развёрнутого ответа.

Как работает полис с франшизой?

Под термином «франшиза» скрывается сумма, которую участник ДТП не может требовать от страховой компании при аварии. Она может составлять несколько процентов от максимальной суммы страхования, указанной в договоре, или какую-то конкретную денежную выплату, например, 5000 руб. С одной стороны, такая сделка может показаться невыгодной: зачем покупать страховой полис, если в итоге всё равно придётся ремонтировать машину самостоятельно? С другой стороны, при ближайшем рассмотрении видно, что такой полис может действительно принести пользу и страхователю, и застрахованному лицу.

Различают несколько типов франшизы:

- Безусловная. Так называют страхование, при котором из суммы страховых выплат вычитается конкретная сумма. Если, к примеру, франшиза составит 7000 руб., то при оценке ущерба в 15 тысяч водитель сможет получить только 8. При этом если цена ущерба будет меньше суммы франшизы, то на выплаты вообще рассчитывать нельзя.

- Условная. Этот вид отличается тем, что в договоре указывается конкретная сумма ущерба, менее которой страховая компания не проводит выплаты. Если же получен ущерб, сумма которого превышает размер франшизы, страховая компания обязана возместить ущерб в полном объёме. К примеру, если сумма франшизы составляет 7 тысяч, автомобиль получает ущерб на 6000 – страховая компания ничего не выплачивает. Ущерб оценили в 15 тысяч – компания выплачивает именно эту сумму без всяких вычетов.

- Также можно встретить термин «нулевая франшиза». Такой полис обязывает страховую компанию оплачивать все повреждения, которые получит автомобиль, даже самые незначительные. Нетрудно понять, почему страховые очень не любят именно этот вид страхования, и полисы на него будут стоить в разы дороже.

Большинство страховых компаний предлагают полисы хотя бы с небольшой франшизой, так как это защищает их от постоянных претензий клиентов о возмещении даже самого незначительного ущерба. Стоимость полиса всегда зависит и от водительского стажа, и от возраста клиента. Совсем молодым, начинающим водителям практически невозможно приобрести полис с нулевой франшизой за приемлемые деньги. Страховщики постараются сделать такую сделку максимально невыгодной для водителя.

Выгодно ли страхование с франшизой?

Итак, вам предлагается франшиза: кому выгодна эта льгота в первую очередь – самому водителю или страховщику? Это очень непростой вопрос, ведь при аварии и та, и другая сторона будет стараться минимизировать убытки. В итоге приобретение такого полиса способно принести пользу и страховщику, и самому водителю, если внимательно подойти к заключению договора:

- Полис с полным возмещением убытков стоит очень дорого, кроме того, по каждой незначительной аварии водителю придётся собирать целую гору документов, фиксировать каждую мелкую аварию в ГАИ, проводить экспертизу с целью оценки ущерба. В итоге автомобиль отправят в сервисный центр страховой компании, где он может простоять не один месяц. Всего этого можно избежать, если сэкономить на полисе с франшизой, а все мелкие повреждения устранять самостоятельно в любом автосервисе.

- Франшиза помогает сэкономить существенную сумму при страховке. Вы получите возмещение в случае серьёзного урона, особенно если заключается договор страхования с условной франшизой. А все мелкие пустяки не будут отнимать у вас ни времени, ни больших средств.

- Полный страховой полис совершенно невыгоден опытным водителям, которые и так очень редко попадают в мелкие аварии. Им придётся переплачивать за услуги, которые им и без того совершенно не потребуются. Полис с франшизой в этом случае становится защитой от крупных ДТП, а всю ответственность за аккуратное вождение владелец автомобиля берёт на себя.

- Франшиза выгодна и для самой страховой компании. Хотя она теряет деньги на стоимость страховых полисов, она возмещает эти потери сэкономленным временем. На оформление мелких ДТП уходит столько же сил, сколько и на оформление выплат по крупной аварии с серьёзными последствиями. Это приводит к увеличению штата сотрудников, перегрузке сервисных центров, увеличению времени на оформление документов и многим другим неприятным последствиям. Намного проще и выгоднее предоставить клиенту самому решать мелкие проблемы, оставив на свою долю аварии, действительно стоящие проделанной работы.

Важно внимательно прочитать договор, чтобы знать все тонкости страхования. Компании могут хитрить, оставляя за собой право на увеличение франшизы. Даже после крупной аварии вы можете внезапно обнаружить, что правила страхования изменились, и полученной машиной ущерб никто оплачивать не будет.

А как на Западе?

Система франшизы существует во многих странах, так как и там страховым компаниям невыгодно брать на себя работу с незначительными повреждениями автомобилей. В США и Европе нулевая франшиза практически не встречается, либо она будет стоить очень и очень дорого. Благодаря этому типу страхования получается намного меньше судебных процессов по возмещению ущерба и по оспариванию решений страховых компаний. Мелкие повреждение, например, царапины на бампере из-за неаккуратной парковки, никто и не пытается устранить за счёт страховой.

Таким образом, что выгоднее: автострахование с франшизой или без? Получается, что франшиза – достаточно выгодная страховая услуга, особенно при условии аккуратной безаварийной езды с соблюдением всех дорожных правил.

Источник https://finance.ua/insurance/czto-tkoe-franshyza

Источник https://www.smpins.ru/statii/bezuslovnaya-franshiza/

Источник https://eavtokredit.ru/page/komu-vygodno-strahovat-avtomobil-s-franshizoj