Лизинг при УСН

Бизнесу знакома ситуация, когда нужно дорогое оборудование, а денег на него нет. Особенно это касается малого бизнеса на упрощенке. Выход — взять имущество в лизинг. В статье рассмотрим особенности лизинга при УСН.

Лизинг, аренда и кредит: в чем отличие

Аренда оборудования — тоже решение проблемы. Но здесь есть недостатки: вы не сможете начислять амортизацию на арендуемое имущество и само по себе оборудование вам принадлежать не будет.

Еще один выход — кредитование. Но часто условия кредита непосильны для малого бизнеса.

Лизинг — это гибрид кредитования и аренды. Он дается на более выгодных условиях, чем кредит. Как и при аренде, вы будете платить за пользование имуществом, но эти платежи помогут постепенно имущество выкупить. Также в процессе использования вы будете начислять амортизацию, если актив числится на вашем балансе.

Особенности лизинга при упрощенке «Доходы» и «Доходы-расходы»

УСН 6% предполагает только учет доходов. При получении актива доходы не образуются, а учет расходов вы не ведете. Значит и списать платежи по договору лизинга в затраты не можете. Если вы намереваетесь брать активы в лизинг, то лучше использовать упрощенку «Доходы минус расходы».

При УСН 15% учитывайте лизинговые платежи в расходах в момент оплаты. Следите, чтобы платежи по лизинговому договору не оказались авансовыми, так как их в расходы списать нельзя. Авансы возникают в двух случаях:

- в договоре о лизинге прописано, что платежи вносятся в счет погашения выкупной цены;

- вы производите текущие платежи ранее прописанного в соглашении срока.

Авансовые платежи спишите в расходы при переходе к вам права собственности на актив.

Важно! Если переданный актив числится у вас на балансе, следите за остаточной стоимостью своих основных средств — 150 млн. рублей. При превышении лимита вы лишитесь права на применение УСН.

Ведите учет, платите зарплату, налоги и взносы, отчитывайтесь через интернет в Контур.Бухгалтерии. Веб-сервис сам рассчитает суммы, выберет проводки, сформирует отчеты.

Бухучет предмета лизинга

Если предмет лизинга числится по договору на балансе лизингополучателя, признайте его в бухучете как основное средство. В его стоимость входят:

- все предполагаемые платежи по договору лизинга, включая выкупную цену;

- затраты на доставку, настройку и доведение до готовности предмета лизинга.

Важно! В налоговом учете первоначальная стоимость лизингового актива равна сумме расходов лизингодателя на покупку и настройку имущества (п.1 ст.257 НК РФ). Даже если актив стоит на балансе лизингополучателя.

При учете на балансе у лизингополучателя формируйте следующие проводки:

- Дт08 Кт76 — отражена стоимость имущества, полученного по договору лизинга;

- Дт08 Кт20/23/25/26/60/76 — отражены затраты на установку, наладку и т.д.;

- Дт01 Кт08 — введен в эксплуатацию объект лизинга;

- Дт 20/23/25/26/29/44 Кт02 — начисление амортизации.

Если лизинговое имущество числится на балансе лизингодателя, отражайте полученное имущество на дебете забалансового счета 001.

Бухучет лизинговых платежей

Лизингополучатель на упрощенке отражает ежемесячные платежи проводками:

- Дт 20/25/26/44 Кт76 — сформирована задолженность перед контрагентом;

- Дт60/76 Кт51 — произведен платеж за предмет лизинга с расчетного счета.

Платежи в виде авансов отражаются иначе:

- Дт60/76 Кт51 — внесен лизинговый платеж авансом;

- Дт20/25/26/44 Кт60/76 — начислен платеж;

- Дт60/76 Кт60/76 — зачтен ранее перечисленный аванс.

Проводки по отражению возврата имущества

В зависимости от договора лизингодатель может потребовать от вас вернуть актив по окончанию действия лизингового соглашения. Если имущество числилось у вас на балансе, сформируйте проводки:

- Дт02 Кт01 — погашена амортизация по лизинговому активу;

- Дт76 Кт01 — основное средство возвращено лизингодателю.

Автолизинг на УСН

Лизинг автомобилей сегодня пользуется наибольшей популярностью. Выкупная цена в этом случае равна затратам на приобретение, которые можно отнести в расходы только в том году, когда авто перейдет в собственность лизингополучателя. Эти затраты в течение года списывайте равными частями.

Лизинговые платежи включают в себя погашение стоимости авто и дополнительные для лизингополучателя затраты: проценты, расходы на страхование и транспортный налог.

Автомобиль до выкупа принадлежит лизингодателю, что делает автолизинг доступнее автокредита. Транспортное средство регистрируется в органах ГИБДД. По соглашению сторон оно может быть зарегистрировано за лизингодателем или лизингополучателем. Плательщиком транспортного налога будет тот, на кого зарегистрировано транспортное средство. В случае временной регистрации авто за лизингополучателем, плательщиком будет лизингодатель.

Чтобы правильно вести учет лизинговых активов и легко справляться с бухучетом, зарплатой и отчетностью, работайте в облачном сервисе Контур.Бухгалтерия. Первый месяц работы — бесплатен.

Примеры проводок по лизингу на балансе лизингополучателя и лизингодателя

Проводки по лизингу на балансе лизингополучателя — примеры проводок вы найдете ниже — являются актуальной информацией для бухгалтеров, столкнувшихся с такими операциями. В данной статье разберем бухгалтерский учет лизинга и распишем проводки наиболее распространенных случаев.

Нормативная база и определение лизинга

Рассмотрим, как необходимо составлять проводки при лизинге, но для начала определимся, какими законами регулируется эта операция. Лизинг является финансовой арендой и описан в параграфе 6 гл. 34 ГК РФ, а также регламентируется законом «О финансовой аренде» от 29.10.1998 № 164-ФЗ. Бухгалтерский учет лизинговых операций осуществляется в соответствии с приказом Минфина России «Об отражении в бухгалтерском учете операций по договору лизинга» от 17.02.1997 № 15.

ВНИМАНИЕ! Приказ Минфина от 17.02.1997 №15 утрачивает силу с 01.01.2022. Начиная с этого периода, операции по учету лизинга нужно учитывать в соответствии с ФСБУ 25/2018 «Бухгалтерский учет аренды», утв. приказом Минфина от 16.10.2018. Применять стандарт можно и раньше, прописав этот факт в учетной политике предприятия.

Если кратко описывать суть лизинга, то одна сторона сделки (лизингодатель) покупает у оговоренного продавца имущество для второй стороны сделки (лизингополучателя) и за эту услугу получает деньги, передавая имущество во владение лизингополучателю на определенный срок. По истечении этого срока имущество может быть выкуплено лизингополучателем.

Указанное имущество находится во владении лизингодателя и закреплено на его балансе. Однако условиями договора лизинга можно предусмотреть учет лизингового имущества и на балансе другой стороны сделки, то есть лизингополучателя.

Пример расчета лизингового договора

Полная сумма договора лизинга составляет 751 500,00 руб., в том числе НДС 20% — 125 250,00 руб. Первоначальный взнос (аванс) — 150 000,00 руб., в том числе НДС 20% — 25 000,00 руб. Срок лизинга — 2 года (24 месяца + последний месяц выплачивается выкупная стоимость), выкупная стоимость — 1 500,00 руб., в том числе НДС 20% — 250 руб. Ежемесячный платеж составляет (751 500,00 — 1 500 − 150 000,00) / 24 = 25 000,00 руб., в том числе НДС 20% — 4 166,67 руб.

О том, что такое выкупная стоимость предмета лизинга, читайте здесь.

Стоит отметить, что для договора лизинга нет единого стандарта, поэтому аванс также может засчитываться как первый ежемесячный лизинговый платеж или в счет нескольких ежемесячных лизинговых платежей. Эти условия должны быть четко прописаны в договоре лизинга.

В дальнейшем для описания проводок бухгалтерского учета будем пользоваться условиями из этого примера.

Проводки бухгалтерского учета у лизингополучателя, имущество на балансе лизингополучателя

Рассмотрим пример учета лизинга, если имущество находится на балансе лизингополучателя и его выкупная стоимость уплачивается отдельно в последний месяц лизинга.

В этом случае по лизингу проводки у лизингополучателя будут такими:

1. Предмет лизинга поступил к лизингополучателю:

| Дебет | Кредит | Сумма | Примечание |

| 08 | 76 «Арендные обязательства» | 626 250 | Лизинговое имущество принято к учету |

| 19 | 76 «Арендные обязательства» | 125 250 | Отражен входной НДС |

| 01 «Имущество в лизинге» | 08 | 626 250 | Предмет лизинга отражен в составе ОС |

2. С 1-го числа, следующего за месяцем поступления предмета лизинга, начисляется амортизация, проводкой

Дт 20 (23,25,26 и др.) Кт 02 «амортизация арендованного имущества»

Предположим, что срок полезного использования объекта лизинга — 60 мес. Тогда сумма ежемесячной амортизации составит 10 437,50 (626 250 / 60 мес.).

Проводки по амортизации ОС и варианты расчета амортизации см. здесь.

3. Поскольку по условиям примера по договору лизинга покупатель уплачивает первоначальный взнос, проводки будут следующие:

| Дебет | Кредит | Сумма | Содержание операции |

| 76 «Арендные обязательства» | 51 | 150 000 | Оплата первоначального взноса |

| 68 «НДС» | 76.ВА | 25 000 | Сумма НДС с аванса |

Сумму НДС можно принять к вычету по полученному авансовому счету-фактуре, а можно этого не делать. В таком случае, если выгоднее отложить вычет по НДС, проводку, выделенную полужирным курсивом, делать не нужно.

4. Ежемесячные проводки бухгалтерского учета лизинга на балансе лизингополучателя выглядят следующим образом:

| Дебет | Кредит | Сумма | Содержание |

| 76 «Арендные обязательства» | 76 «Задолженность по лизинговым платежам» | 25 000 | ежемесячный платеж учтен |

| 76 «Задолженность по лизинговым платежам» | 51 | 25 000 | ежемесячный платеж уплачен лизингодателю |

| 68 «НДС» | 19 | 4 166,67 | принят к вычету НДС в части лизингового платежа |

| 76 ВА | 68 «НДС» | 1 041,67 | Восстановлен НДС с уплаченного аванса (25 000 НДС, принятый к вычету по авансовому счету-фактуре / 24 мес.) |

Если НДС по авансовому счету-фактуре не был принят к вычету, то проводку, выделенную полужирным курсивом, делать не нужно.

Выкуп лизингополучателем имущества, находящегося на его балансе

Рассмотрим проводки по выкупу предмета лизинга.

| Дебет | Кредит | Сумма | Содержание |

| 76 «Аренндные обязательства» | 51 «Расчетные счета» | 1 500 | перечислена выкупная стоимость объекта лизинга |

| 68 «НДС» | 19 | 250 | НДС с выкупной стоимости принят к вычету |

| 02 «Амортизация арендованного имущества» | 02 «Амортизация ОС» | 250 500 | сумма накопленной амортизации (10 437,50 × 24 мес) |

| 01 «ОС» | 01 «Арендованное имущество» | 626 250 | объект основных средств переведен из арендованных в собственные |

Как уже было сказано в примере, также могут встречаться договоры, где сумма выкупа не выделена отдельно, а входит в ежемесячные лизинговые платежи. В таком случае появляется спорный вопрос о дате принятия НДС к вычету с выкупной стоимости: можно ли принимать НДС к вычету ежемесячно в полном объеме с лизинговых платежей или необходимо часть НДС принять к вычету только после выкупа лизингового имущества. Письма Минфина РФ от 15.11.2004 № 03–04–11/203 и от 09.11.2005 № 03–03–04/1/348 говорят о том, что НДС к вычету можно принимать в тех налоговых периодах, в которых лизинговые платежи уплачиваются. Таким образом, если в договоре не выделена выкупная стоимость предмета лизинга, проводки учета выкупа лизинга на балансе лизингополучателя будут аналогичны рассмотренному примеру, где выкупная стоимость выделена.

Об особенностях налогового учета договоров лизинга читайте в другой нашей статье.

Проводки лизингополучателя, если имущество на балансе лизингодателя

Рассмотрим тот же пример, но теперь предмет лизинга стоит на балансе лизингодателя.

| Дебет | Кредит | Сумма | Содержание |

| 001 «Арендованные ОС» | 751 500 | лизинговое имущество поставлено на учет за балансом | |

| 76 «Задолженность по лизинговым платежам» | 51 | 150 000 | уплачен первоначальный взнос |

| 68 | 76.ВА | 25 000 | выделен НДС с аванса |

| 20 (23,25. ) | 76 «Задолженность по лизинговым платежам» | 20 833,33 | ежемесячный платеж учтен в расходах |

| 19 | 76 «Задолженность по лизинговым платежам) | 4 166,67 | учтен НДС в части лизингового платежа |

| 76 «Задолженность по лизинговым платежам | 51 | 25 000 | авансовый платеж перечислен лизингодателю |

| 76 ВА | 68 «НДС» | 1 041,66 | восстановлен НДС с уплаченного аванса |

Если по авансовому счету-фактуре, выданному на предоплату по договору лизинга, не был поставлен НДС к вычету, то проводки, выделенные полужирным курсивом, делать не надо.

Амортизация в рассматриваемом случае не начисляется.

Далее выкуп предмета лизинга (в нашем случае первоначальная стоимость такова, что можно учесть предмет лизинга как МПЗ).

| Дебет | Кредит | Сумма | Содержание |

| 001 «Арендованные ОС» | 751 500 | списано лизинговое имущество с забалансового учета в связи с окончанием срока действия договора лизинга | |

| 76 «Арендные обязательства» | 51 | 1 500 | перечислена выупная стоимость лизингового имущества |

| 10 «Материалы» | 76 «Арендные обязательства» | 1 250 | принято к учету лизинговое имущество по выкупной стоимости в составе МПЗ |

| 19 | 76 «Арендные обязательства» | 250 | учтен НДС |

| 68 «НДС» | 19 | 250 | НДС с выкупной стоимости принят к вычету |

Бухгалтерский учет договора лизинга у лизингодателя

Рассмотрим пример проводок по лизингу на балансе лизингодателя. Пусть имущество, купленное для передачи в лизинг, находится на балансе лизингодателя. Цифры опять возьмем из приведенного выше примера.

Предположим, что объект лизинга был куплен лизингодателем за 450 000 тыс. руб. (в т.ч. НДС 75 000). срок полезного использования 60 мес. Амортизация начисляется линейным способом и составляет 6 250 руб. ((450 000 — 75 000) / 60 мес.)

Операции по покупке и вводу в эксплуатацию выглядят следующим образом:

03 «МЦ в организации»

Учет лизинговых платежей:

| Дебет | Кредит | Сумма | Содержание |

| 51 | 62 | 150 000 | поступил первоначальный взнос от лизингополучателя |

| 76 АВ | 68 «НДС» | 25 000 | выделен НДС с аванса |

| 51 | 62 | 25 000 | поступил ежемесячный платеж от лизингополучателя |

| 62 | 90 | 25 000 | отражена выручка в сумме ежемесячного платежа |

| 90 «НДС» | 68 «НДС» | 4 166,67 | начислен НДС |

| 68 «НДС» | 76 АВ | 1 041,67 | восстановлен НДС с предоплаты |

Теперь рассмотрим процесс выкупа лизингового имущества у лизингодателя, если он же является балансодержателем этого имущества.

| Дебет | Кредит | Сумма | Содержание |

| 51 | 62 | 1 500 | поступила на счет выкупная стоимость имущества |

| 02 | 03 | 150 000 | списана сумма начисленной амортизации |

| 91 | 03 | 225 000 | списана остаточная стоимость объекта лизинга (375 000 — 150 000) |

| 62 | 91 | 1 500 | учтен доход с выкупной стоимости |

| 91 | 68 «НДС» | 250 | начислен НДС с выкупной стоимости |

Рассмотрим учет у лизингодателя, если имущество учитывается на балансе лизингополучателя.

Приобретение, оплата и ввод в эксплуатацию не отличается от случая, когда балансодержателем является лизингодатель.

Начислять амортизацию по предмету лизинга не нужно — исходя из условий договора лизинга ее должен начислять лизингополучатель (п. 50 Методических указаний по бухгалтерскому учету основных средств).

Передачу объекта лизинга лихингополучателю, как правило, отражают в следующем порядке:

| Дебет | Кредит | Сумма | Содержание операции |

| 97 | 03 | 375 000 | объект лизинга передан на баланс лизингополучателю |

| 011 «ОС, сданные в аренду» | 375 000 | стоимость предмета лизинга отражена на забалансовом счете |

В этом случае затраты, учтенные на счете 97, могут быть признаны в расходах по обычным видам деятельности по мере признания доходов в виде лизинговых платежей путем обоснованного распределения между отчетными периодами (например, пропорционально признанным в доходах лизинговым платежам) (п. п. 5, 19 ПБУ 10/99 «Расходы организации»).

Проводка в периоде получения дохода будет следующая: Дт 20 (23,25. ) Кт 97.

Рассмотрим учет ежемесячных лизинговых платежей:

| Дебет | Кредит | Сумма | Содержание |

| 51 | 62 | 150 000 | поступил аванс |

| 62 | 90 | 150 000 | аванс признан в сумме доходов |

| 90 «НДС» | 68 «НДС» | 25 000 | начислен НДС |

| 20 | 97 | 75 000 | часть стоимости объекта лизинга признана в расходах пропорционально признанным доходам (150 000 × 100 / 750 000= 20% × 375 000) |

| 51 | 62 | 25 000 | поступил ежемесячный платеж на р/счет |

| 62 | 90 | 25 000 | доход признан в сумме лизингового платежа |

| 90 «НДС» | 68 «НДС» | 4 166,67 | начислен НДС |

| 20 | 97 | 12 500 | часть стоимости объекта лизинга признана в расходах пропорционально признанным доходам (25 000 × 100 / 750 000= 3,33% × 375 000) |

Выкуп лизингового имущества прописывается проводками:

| Дебет | Кредит | Сумма | Содержание |

| 62 | 90 | 1 500 | признан доход в сумме выкупной стоимости |

| 90 «НДС» | 68 «НДС» | 250 | начислен НДС |

| 20 | 97 | 75 000 | отражена не списанная на момент выкупа первоначальная стоимость предмета лизинга (12 500 × 24 — 375 000) |

| 51 | 62 | 1 500 | выкупная стоимость лизинга поступила на р/счет |

| 011 | 375 000 | объект лизинга списан с забаланса |

Если выкупная стоимость не выделена отдельно в договоре лизинга, то выкуп предмета лизинга, при условии выплаты всех платежей, оформляется единственной проводкой списания с забалансового счета 011 «Основные средства, сданные в аренду» в сумме затрат лизингодателя без НДС.

Особенности учета автомобиля в лизинге

Допустим, организация взяла автомобиль в лизинг и он находится на балансе лизингополучателя — проводки в этом случае аналогичны приведенным выше. Также, если балансодержателем лизингового автомобиля является лизингодатель, изменения в проводках не будет. То есть лизинговый автомобиль учитывается в целях бухгалтерского учета так же, как иное имущество. Добавляется лишь вопрос с уплатой транспортного налога, а также обязательного страхования ОСАГО и КАСКО.

Уплата транспортного налога по общему правилу осуществляется тем, на кого зарегистрировано авто. В случае с автомобилем, переданным по договору лизинга, условие уплаты транспортного налога прописывается в договоре лизинга. Проводки делает плательщик транспортного налога, согласно договору лизинга, вне зависимости от того, на чьем балансе находится лизинговое имущество.

Что касается уплаты обязательных страховых платежей, здесь также все зависит от условий договора. Чаще всего выплаты по ОСАГО и КАСКО включаются в состав лизинговых платежей равномерно на весь срок действия договора лизинга. Но может быть ситуация, когда лизингополучатель уплачивает эти платежи отдельно ежегодно или ежеквартально самостоятельно или через лизингодателя.

Комиссионный сбор по договору лизинга

Обычно лизингодатель взимает с лизингополучателя комиссионный сбор по договору лизинга. Сюда входит подготовка и оформление документов по сделке. В бухгалтерском учете этот сбор следует включить в первоначальную стоимость лизингового имущества, если предмет лизинга находится на балансе лизингополучателя. Проводки учета комиссионного сбора по договору лизинга у лизингополучателя будут следующими:

Если же предмет лизинга находится на балансе лизингодателя, то лизингополучатель проводит комиссионный сбор как обычные услуги от контрагента.

Для лизингодателя комиссионный сбор является доходом по обычным видам деятельности или прочим доходом и отражается на соответствующих счетах бухгалтерского учета вне зависимости от того, на чьем балансе будет учитываться лизинговое имущество.

Учет лизинга является одной из самых сложных операций в бухгалтерском учете в связи с обилием возможных ситуаций и нюансов в договорах финансовой аренды. Например, помимо описанных случаев, имущество, переданное по договору лизинга, может быть невыкупным, то есть возвратным, а также может быть выкуплено досрочно. В статье же рассмотрены основные случаи лизинга: бухгалтерский учет имущества как на балансе лизингодателя, так и на балансе лизингополучателя. Описаны возможные варианты уплаты выкупной стоимости — отдельно по окончании договора лизинга или же в составе ежемесячных лизинговых платежей. Дан разбор проводок для обеих сторон сделки.

Учет расходов на топливо по путевым листам в «1С:Бухгалтерии 8»

Начиная с версии 3.0.74 в «1С:Бухгалтерии 8» автоматизирован учет расходов на топливо для автотранспорта, используемого в компании. С помощью нового документа «Путевой лист» в программе можно не только оформлять путевые листы, но и отражать покупку топлива по кассовым чекам и топливным картам, а также учитывать остатки топлива в баке автомобиля. Новый функционал могут применять нетранспортные предприятия, использующие в служебных целях легковые автомобили.

Практически в каждой организации, включая индивидуальных предпринимателей (ИП), имеется автотранспорт (собственный, арендованный или полученный по договору лизинга), который используется в служебных целях. В связи с этим возникает необходимость учета расходов на содержание служебного транспорта, в том числе и расходов на топливо.

Учет расходов на топливо

Все виды топлива (бензин, дизельное топливо, сжиженный нефтяной газ, сжатый природный газ) относятся к горюче-смазочным материалам (ГСМ), которые входят в состав материально-производственных запасов (МПЗ). В соответствии с ПБУ 5/01 «Учет материально-производственных запасов» (утв. приказом Минфина России от 09.06.2001 № 44н) МПЗ принимаются к бухгалтерскому учету по фактической себестоимости. Для обобщения информации о наличии и движении топлива в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина России от 31.10.2000 № 94н) предназначен субсчет 10.03 «Топливо», подчиненный счету 10 «Материалы».

Документом, который подтверждает расход топлива, данные о фактическом пробеге и производственный характер маршрута движения автомобиля, является путевой лист. Формы путевых листов для различных видов автомобильного транспорта утверждены постановлением Госкомстата России от 28.11.1997 № 78 «Об утверждении унифицированных форм первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте». Эти формы документов носят обязательный характер только для автотранспортных организаций. Остальные организации могут разработать свою форму путевого листа, которая должна содержать обязательные реквизиты, предусмотренные статьей 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» и приказом Минтранса России от 18.09.2008 № 152 «Об утверждении обязательных реквизитов и порядка заполнения путевых листов»:

- наименование и номер путевого листа;

- сведения о сроке действия путевого листа;

- сведения о собственнике (владельце) транспортного средства;

- сведения о транспортном средстве (тип, государственный знак, показания одометра);

- сведения о водителе.

Для целей налогообложения прибыли расходы на ГСМ не нормируются и учитываются в полном объеме, если они экономически обоснованы, документально подтверждены и произведены в целях осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ). С целью внутреннего контроля организация может самостоятельно установить нормы расхода топлива, утвердив их приказом руководителя. При этом можно руководствоваться нормами расхода топлива, указанными в инструкции по эксплуатации автомобиля, или нормами, рекомендованными распоряжением Минтранса России от 14.03.2008 № АМ-23-р (см., например, письмо Минфина России от 22.03.2019 № 03-03-07/19283).

В бухгалтерском учете фактический расход топлива на основании путевых листов списывается в расходы по обычным видам деятельности. Для целей налогообложения прибыли расходы на содержание служебного транспорта относятся к прочим расходам, связанным с производством и (или) реализацией (пп. 11 п. 1 ст. 264 НК РФ, письмо Минфина России 08.08.2019 № 03-03-06/1/59876). При применении упрощенной системы налогообложения (УСН) с объектом «доходы, уменьшенные на величину расходов» стоимость топлива для автомобиля, используемого в деятельности, направленной на получение дохода, также учитывается в качестве расходов на содержание служебного автотранспорта (пп. 12 п. 1, п. 2 ст. 346.16 НК РФ).

Варианты учета ГСМ в «1С:Бухгалтерии 8»

Топливо можно приобретать за наличный расчет и в безналичной форме. Если организация выбрала безналичную форму, то с поставщиком ГСМ заключается договор поставки, в соответствии с которым организация перечисляет денежные средства на расчетный счет поставщика, а взамен получает талоны или топливные карты, по которым водители осуществляют заправку автомобилей на автозаправочных станциях (АЗС).

Учет ГСМ по талонам

Для учета операций с применением топливных талонов имеет значение, какой вид талонов используется и в какой момент к организации переходит право собственности на ГСМ. В зависимости от условий договора поставки нефтепродуктов право собственности на получаемый бензин может переходить к организации либо в момент получения талонов, либо в момент заправки автомобиля на АЗС.

Если по договору с поставщиком право собственности на ГСМ переходит к организации в момент заправки топлива в бак автомобиля на АЗС, то талоны на ГСМ могут учитываться в составе денежных документов на счете 50.03 «Денежные документы».

В программе «1С:Бухгалтерия 8» (ред. 3.0) для учета на топливо в составе денежных документов используются документы:

- Поступление денежных документов и Выдача денежных документов (раздел Банк и касса) — для регистрации получения талонов от поставщика и передачи их водителю;

- Авансовый отчет (раздел Банк и касса) — для отражения приобретения ГСМ;

- Требование-накладная (раздел Склад) — для списания приобретенного ГСМ в расходы.

Если по договору с поставщиком право собственности на ГСМ переходит к организации в момент передачи топливных талонов, то поставщик одновременно с талонами передает организации комплект документов на топливо (накладную, счет-фактуру). В договоре при этом необходимо прописать условие, что топливо находится на ответственном хранении у поставщика до момента предъявления топливного талона и заливки топлива в бак автомобиля. Получение и выдачу талонов на ГСМ следует регистрировать в специальном журнале — книге учета талонов.

В программе «1С:Бухгалтерия 8» (ред. 3.0) для учета ГСМ с переходом права собственности в момент получения талонов используются документы:

- Поступление (акты, накладные) (раздел Покупки) — для регистрации приобретения топлива;

- Перемещение товаров (раздел Склад) — для отражения фактической заправки топлива с АЗС в бак машины;

- Требование-накладная (раздел Склад) — для списания топлива в расходы.

1С:ИТС

Учет ГСМ по топливной карте

Топливная карта представляет собой микропроцессорную небанковскую пластиковую карту с ПИН-кодом и чипом, являющимся носителем информации:

- об установленных лимитах, количестве и ассортименте нефтепродуктов и сопутствующих услуг;

- и/или о количестве денежных средств, в пределах которых на АЗС можно получить нефтепродукты и сопутствующие услуги.

Чтобы приобретать топливо по картам, компания заключает договор с поставщиком топлива (это может быть процессинговый центр, который выступает в роли эмитента топливной карты и действует по договорам комиссии с собственниками топлива). В зависимости от условий договора топливная карта может передаваться организации и обслуживаться бесплатно или за определенную плату.

Организация может иметь в своем распоряжении несколько топливных карт. Топливные карты в организации закрепляются либо за водителем, либо за автомобилем. На каждую отдельную карту ни деньги, ни литры не зачисляются. Информация у поставщика хранится в целом по всей организации-покупателе, а топливная карта представляет собой техническое средство для получения топлива и услуг на АЗС отдельными водителями.

При получении топлива на АЗС водитель получает чек о произведенной заправке, который следует приложить к путевому листу. В оговоренный договором срок (в конце месяца или чаще) поставщик топлива представляет организации комплект документов за указанный период:

- отчет о марке и количестве предоставленного топлива (реестр операций, осуществленных с использованием топливных карт);

- финансовые документы (накладную и счет-фактуру).

В программе «1С:Бухгалтерия 8» (ред. 3.0) для отражения поступления топливных карт и ГСМ используются документы Поступление (акты, накладные). Передача карты оформляется документом Передача материалов в эксплуатацию (раздел Склад), а учет ГСМ в расходах — документом Требование-накладная.

1С:ИТС

Подробнее об учете ГСМ по топливным картам см. в разделе «Инструкции по учету в программах 1С»: «Учет ГСМ по топливным картам» .

Как видим, «традиционные» методики учета топлива достаточно трудоемкие. При этом в прежних версиях программы отсутствовала печатная форма путевого листа.

Упрощение учета расходов на топливо в «1С:Бухгалтерии 8»

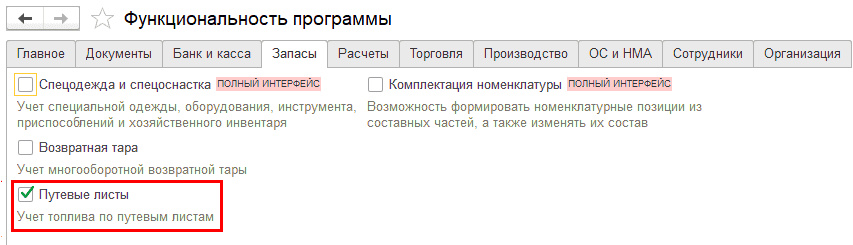

Начиная с версии 3.0.74 в «1С:Бухгалтерии 8» можно вести учет топлива по путевым листам. Чтобы новая возможность стала доступна пользователю, потребуется включить соответствующую функциональность (раздел Главное — Настройки — Функциональность). На закладке Запасы необходимо установить флаг Путевые листы (см. рис. 1). После включения указанной настройки в программе появляется новый документ — Путевой лист.

Рис. 1. Настройка функциональности программы

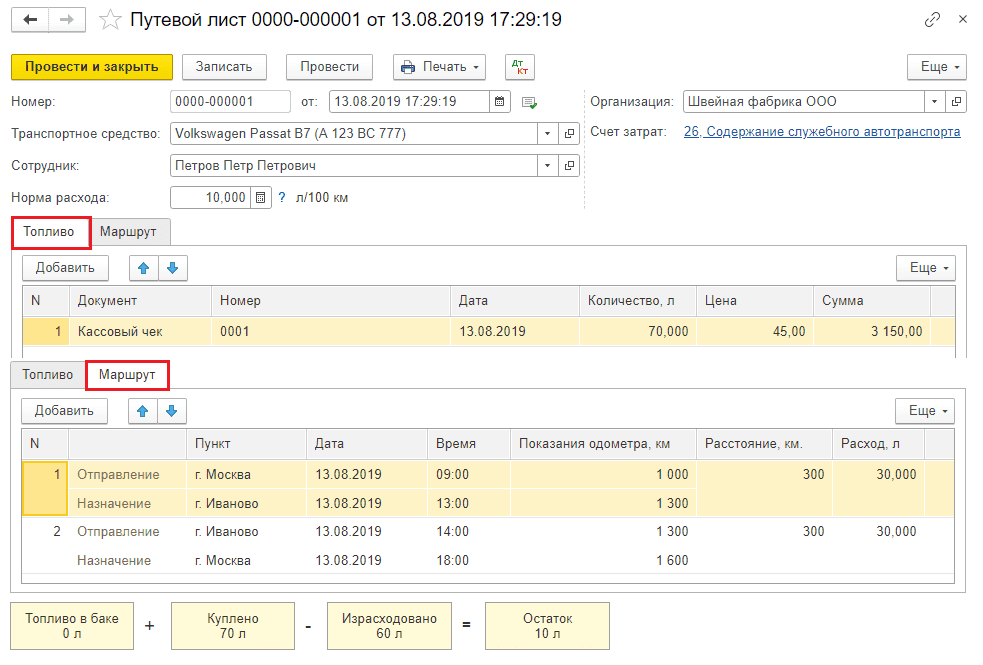

Путевой лист оформляется на каждое транспортное средство. Этот документ используется для подтверждения расходов на топливо в целях налога на прибыль. Также в Путевом листе указывается количество топлива, которое было куплено и израсходовано в течение рейса. В полном интерфейсе документ доступен в разделе Покупки. В простом интерфейсе — в разделе Документы. Рассмотрим новый документ подробнее.

Возможности нового документа «Путевой лист»

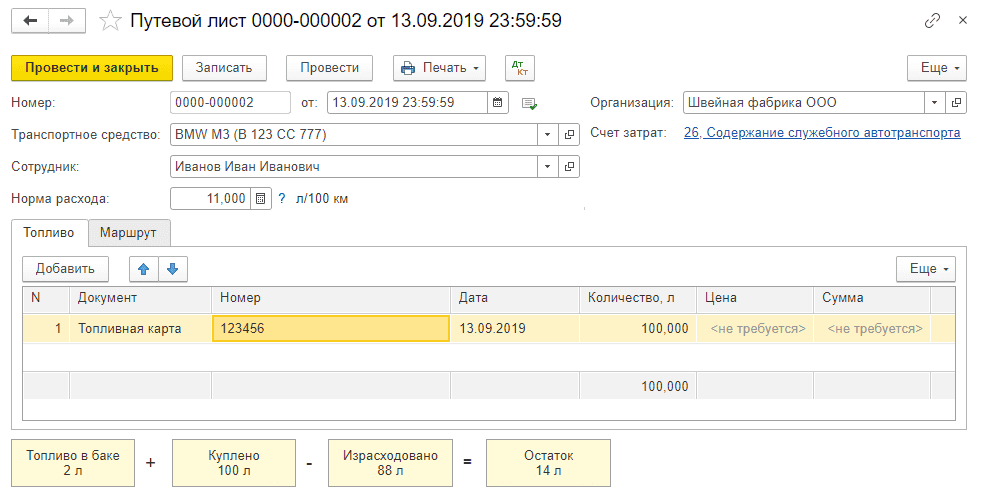

С помощью документа Путевой лист (рис. 2) программы пользователь может:

- учитывать сведения о маршруте легкового автомобиля, который используется в служебных целях. Причем это может быть как собственный автомобиль организации, так и арендованный, а также личный транспорт, принадлежащий сотруднику организации;

- отражать покупку топлива за наличный расчет либо по топливной карте;

- учитывать расход топлива в баке транспортного средства;

- учитывать расходы на топливо в бухгалтерском и налоговом учете (для целей налогообложения прибыли, при применении УСН с объектом «доходы, уменьшенные на величину расходов», а также для профессионального вычета индивидуального предпринимателя при уплате НДФЛ).

- выводить на печать путевой лист по типовой межотраслевой форме № 3 (утв. Постановлением № 78) или в упрощенной форме;

- выводить на печать авансовый отчет по форме АО-1 (утв. постановлением Госкомстата РФ от 01.08.2001 № 55) — при покупке топлива за наличный расчет.

Рис. 2. Документ «Путевой лист». Приобретение топлива по кассовому чеку

Обратите внимание, что документ Путевой лист имеет ограничения: его могут использовать только предприятия, которые не являются транспортными компаниями и для которых перевозки не являются основной деятельностью. Помимо этого, в Путевом листе не поддерживается учет топлива по талонам на ГСМ. Если в деятельности организации используются не легковые автомобили, практикуются заправки «в канистру», используются талоны на ГСМ, а топливо хранится на разных складах, то учет ГСМ должен осуществляться по прежнему («традиционному») сценарию. Методика учета топлива по путевым листам потребовала внесения изменений в программу.

Изменения в «1С:Бухгалтерии 8» для автоматизации учета расходов по путевым листам

В рамках автоматизации учета расходов на топливо по путевым листам в «1С:Бухгалтерии 8» начиная с версии 3.0.74 произошли следующие изменения:

- К счету 10.03 «Топливо» добавлены субсчета третьего порядка:

- 10.03.1 «Топливо на складе»;

- 10.03.2 «Топливо в баке».

- К счету 76 «Расчеты с разными дебиторами и кредиторами» добавлен новый субсчет 76.15 «Приобретение по топливным картам». Этот субсчет предназначен для количественного учета расчетов по топливу, приобретенному организацией по топливным картам в валюте Российской Федерации. Аналитический учет ведется по отдельным наименованиям топлива (субконто Номенклатура) и автомобилям (субконто Транспортные средства).

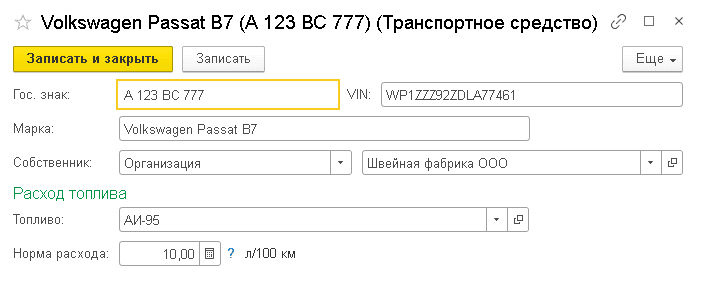

- Появился новый объект программы — Транспортное средство (элемент справочника Транспортные средства), доступ к которому осуществляется из раздела Справочники — ОС и НМА. Если автомобиль учитывается в организации в качестве основного средства (ОС), то Транспортное средство (рис. 3) создается автоматически при постановке транспортного средства на учет в ФНС (карточка основного средства — ссылка Поставить на учет), поскольку в записи регистра Регистрация транспортного средства содержатся все необходимые сведения. Автомобили, взятые в аренду, и личный транспорт сотрудников, используемый в служебных целях, следует внести в справочник Транспортные средства вручную;

- Для документа Поступление (акт, накладная) появился новый вид операции Топливо.

- дата путевого листа (номер присваивается автоматически);

- транспортное средство;

- сотрудник, который использует машину в служебных целях;

- норма расхода топлива для указанного транспортного средства. По умолчанию норма подставляется из карточки транспортного средства, но может быть изменена в Путевом листе вручную. При этом программа предложит сохранить измененную норму для последующего автоматического заполнения Путевого листа;

- счет и аналитика затрат в форме Счет затрат, доступ к которой осуществляется по соответствующей ссылке. По умолчанию в документе Путевой лист установлена новая предопределенная статья Содержание служебного автотранспорта с видом расхода Прочие расходы.

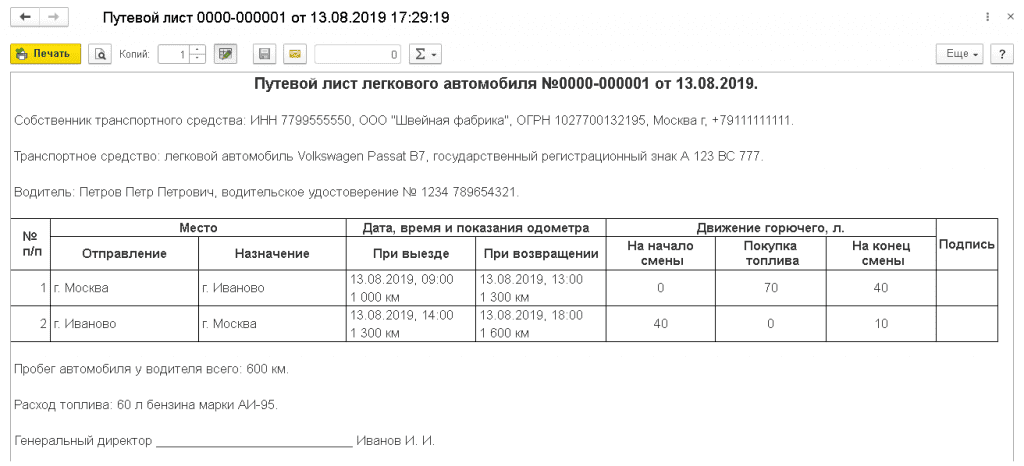

- Путевой лист — упрощенная форма (см. рис. 4);

- Путевой лист (№ 3);

- Авансовый отчет (АО-1).

- Путевой лист — сначала сотрудник отчитывается за топливо;

- Авансовый отчет или Авансовый отчет по командировке — затем сотрудник отчитывается по иным возмещаемым расходам.

- топливные карты поставщик предоставляет за плату, обслуживание карт — бесплатное;

- право собственности на ГСМ переходит к организации в момент его фактического получения на АЗС;

- ГСМ выбираются на АЗС по цене, действующей на дату внесенной предоплаты;

- закрывающие документы поставщик предоставляет один раз в месяц на дату окончания месяца.

На субсчете 10.03.1 учитывается наличие и движение нефтепродуктов и смазочных материалов, предназначенных для эксплуатации транспортных средств, технологических нужд производства, выработки энергии и отопления, твердого и газообразного топлива. Аналитический учет ведется по наименованиям, местам хранения и партиям (документам поступления). Каждое наименование — элемент справочника Номенклатура. Каждое место хранения — элемент справочника Склады. Для ведения аналитического учета по складам и партиям следует выполнить соответствующие настройки параметров учета (раздел Главное — План счетов — Настройка плана счетов — Учет запасов). Субсчет 10.03.1 является «преемником» счета 10.03, использующегося в предыдущих версиях программы, и применяется в «традиционных» сценариях работы с ГСМ. На субсчете 10.03.2 учитывается наличие и движение нефтепродуктов, находящихся в баке транспортного средства. Аналитический учет ведется по наименованиям топлива и автомобилям. Каждое наименование — элемент справочника Номенклатура. Каждый автомобиль — элемент справочника Транспортные средства.

Рис. 3. Карточка транспортного средства

Примеры применения документа «Путевой лист»

Рассмотрим новые возможности учета топлива на конкретных примерах. Первый пример — отражение в учете топлива, приобретенного по кассовому чеку.

Примечание

Цены в примерах условные.

Пример 1

Организация ООО «Швейная фабрика» (ОСНО, плательщик НДС) имеет на балансе собственный автомобиль марки Volkswagen Passat B7. Автомобиль используется в управленческих целях. 01.08.2019 из кассы организации на основании заявления сотрудника выданы денежные средства под отчет в сумме 5 000,00 руб. для покупки бензина за наличный расчет. 13.08.2019 после выполнения служебного задания сотрудник сдал авансовый отчет, путевой лист и кассовый чек в бухгалтерию организации. В кассовом чеке указано: наименование марки бензина АИ-95, количество — 70 л, стоимость одного литра 45 руб. и общая сумма 3 150 р. Сумма НДС отдельной строкой не выделена. На основании путевого листа было израсходовано 60 л бензина согласно маршруту г. Москва — г. Иваново — г. Москва (600 км). 14.08.2019 остаток неиспользованной подотчетной суммы сдан в кассу организации. В соответствии с учетной политикой организации расходы на ГСМ в налоговом учете не нормируются (учитываются в полном объеме).

Выдача наличных денежных средств сотруднику под отчет отражается документом Выдача наличных с видом операции Выдача подотчетному лицу. При проведении документа Выдача наличных формируется запись регистра бухгалтерии:

Дебет 71.01 Кредит 50.01

— на сумму денежных средств, выданных под отчет (5 000 руб.).

Обратите внимание, для тех счетов, где поддерживается налоговый учет, соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии для целей налогового учета. В рассмотренных в данной статье примерах разниц между бухгалтерским и налоговым учетом не возникает.

Отразим приобретение бензина по кассовому чеку и его расход документом Путевой лист (см. рис. 2). В шапке документа указывается:

Если топливо приобретается за наличный расчет, то его количество и цена определяются на момент заправки и указываются в кассовом чеке. При заполнении табличной части на закладке Топливо в поле Документ следует выбрать значение Кассовый чек, указать реквизиты кассового чека, количество, цену и сумму приобретенного топлива.

В табличной части на закладке Маршрут следует заполнить пункты отправления и назначения, дату, время и показания одометра на момент отправления и прибытия, расстояние между пунктами и расход топлива на каждом участке маршрута. Итоговое количество топлива в баке с учетом остатка на начало маршрута, поступления и расхода по путевому листу рассчитывается автоматически и выводится в наглядной форме в нижней части документа. Остаток топлива в баке автоматически переносится в следующий в хронологическом порядке Путевой лист.

При проведении документа сформируются проводки:

Дебет 10.03.2 Кредит 71.01

— на сумму приобретенного бензина (3 150,00 руб.) в количестве 70 л;

Дебет 26 Кредит 10.03.2

— на количество списанного бензина (60 л). Поскольку в течение месяца аналогичное топливо может приобретаться разными способами и по разным ценам, то окончательная стоимость топлива, учитываемого в расходах для целей бухгалтерского учета и для целей налогообложения прибыли, будет сформирована в конце месяца при выполнении регламентной операции Корректировка стоимости номенклатуры, входящей в обработку Закрытие месяца.

Возврат неиспользованных подотчетных сумм в кассу организации оформляется документом Поступление наличных с видом операции Возврат от подотчетного лица. При проведении документа в регистр бухгалтерии вводится запись:

Дебет 50.01 Кредит 71.01

— на сумму возвращенных денежных средств (1 850,00 руб.).

В последний день месяца 31.08.2019 при выполнении регламентной операции Корректировка стоимости номенклатуры стоимость списанного бензина учитывается в расходах:

Дебет 26 Кредит 10.03.2

— на сумму расходов по приобретению топлива (2 700,00 руб.). При этом количество бензина по счету 10.03.2 в данной проводке уже не отражается.

При приобретении топлива по кассовому чеку в документе Путевой лист по команде Печать доступны следующие печатные формы:

Рис. 4. Упрощенная форма путевого листа

Если в результате служебной поездки помимо расходов на топливо возникают иные возмещаемые расходы сотрудника (например, расходы на приобретение товаров и материалов или командировочные расходы), то такая поездка отражается в учетной системе комбинацией документов:

Рассмотрим следующий пример, когда ГСМ приобретено по топливной карте АЗС.

Пример 2

Организация ООО «Швейная фабрика», имеющая на балансе собственный автомобиль марки BMW M3, заключила договор поставки топлива с поставщиком ГСМ на приобретение бензина марки АИ-98 на автозаправочных станциях этого поставщика с применением топливной карты. Автомобиль используется в управленческих целях. Поставка топлива осуществляется путем его выборки на АЗС поставщика через топливораздаточные колонки с использованием терминалов для приема топливных карт. В соответствии с условиями договора:

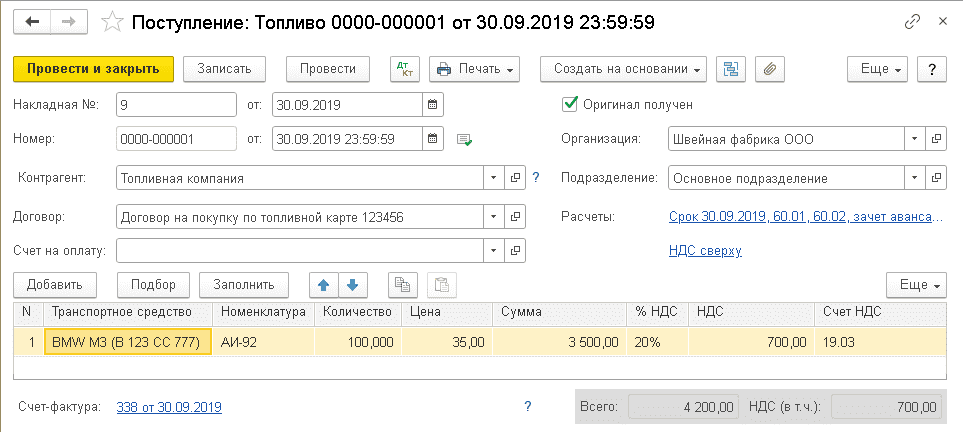

01.09.2019 ООО «Швейная фабрика» перечислила с расчетного счета 100% предоплату поставщику за бензин в сумме 8 400 руб. (в т. ч. НДС 20% ) из расчета 200 л по цене 42 руб. за литр с учетом НДС 20%.

Согласно путевому листу за сентябрь 2019 года по топливной карте заправлено 100 л бензина марки АИ-98, а израсходовано 88 л.

30.09.2019 поставщик представил комплект документов за сентябрь 2019 года, согласно которым по топливной карте заправлено 100 л бензина на сумму 4 200 руб. (в т. ч. НДС 20%).

Оплата в адрес поставщика регистрируется документом Списание с расчетного счета с видом операции Оплата поставщику. При проведении документа формируется бухгалтерская проводка:

Дебет 60.02 Кредит 51

— на сумму предоплаты поставщику топлива (8 400 руб.).

Если ГСМ приобретается по топливной карте, то фактическая стоимость топлива с учетом возможных скидок будет окончательно сформирована только в конце отчетного периода, когда поставщик представит организации финансовые документы по договору (товарную накладную, счет-фактуру и расшифровку по операциям, проведенным с использованием топливных карт). В этом случае при заполнении табличной части документа Путевой лист на закладке Топливо в поле Документ следует выбрать значение Топливная карта, указать реквизиты топливной карты и зафиксировать количество топлива, залитое в бак. Поля Цена и Сумма для топлива, приобретенного по топливной карте, для заполнения недоступны (рис. 5).

Рис. 5. Документ «Путевой лист». Приобретение ГСМ по топливной карте

Табличная часть на закладке Маршрут заполняется аналогично Примеру 1.

При проведении документа формируются проводки, которые отражают движения только в количественном учете топлива (без сумм):

Дебет 10.03.2 Кредит 76.15

— на количество приобретенного топлива (100 л);

Дебет 26 Кредит 10.03.2

— на количество израсходованного топлива (88 л).

В конце месяца согласно договору поставщик представляет расчетные (финансовые) документы. Отразим поступление топлива документом Поступление (акт, накладная) с видом операции Топливо. Особенность данного документа состоит в том, что приобретаемые ГСМ «привязываются» к конкретному транспортному средству (рис. 6).

Рис. 6. Поступление топлива

При проведении документа формируются записи регистра бухгалтерии:

Дебет 60.01 Кредит 60.02

— на сумму зачтенного аванса (4 200,00 руб.);

Дебет 10.03.2 Кредит 60.01

— на стоимость бензина, купленного по топливной карте и залитого в бак транспортного средства (3 500,00 руб.);

Дебет 76.15 Кредит 60.01

— на количество топлива, залитого в бак транспортного средства (100 л);

Дебет 19.03 Кредит 60.01

— на сумму НДС (700,00 руб.).

При приобретении топлива по топливной карте печатная форма авансового отчета (Авансовый отчет (АО-1)) в документе Путевой лист недоступна.

30.09.2019 при выполнении регламентной операции Корректировка стоимости номенклатуры стоимость израсходованного бензина учитывается в расходах:

Дебет 26 Кредит 10.03.2

— на сумму расходов по приобретению топлива (3 080,00 руб.). При этом количество топлива по счету 10.03.2 в данной проводке уже не отражается.

Источник https://www.b-kontur.ru/enquiry/562-lizing-pri-usn

Источник https://nsovetnik.ru/buhgalterskij-uchet/primery-provodok-po-lizingu-na-balanse-lizingopoluchatelya-i-lizingodatelya/

Источник https://buh.ru/articles/documents/96006/