Чем отличается КАСКО от ОСАГО — разница и сравнение страховых полисов

Есть два основных вида автострахования — ОСАГО и КАСКО. Это разные страховые продукты, не связанные между собой. По ОСАГО владелец полиса, по чьей вине произошла авария, компенсирует ущерб пострадавшей стороне. По КАСКО страховая компания возмещает убытки владельцу полиса, если произошёл страховой случай. Чем отличается КАСКО от ОСАГО, кратко рассказано в статье.

Чем отличается ОСАГО от КАСКО — главное различие

Главное отличие между ОСАГО и КАСКО заключается в том, что ОСАГО — это обязательная страховка, КАСКО — добровольная, но она может стать обязательной в некоторых случаях. Например, если автомобиль приобретается в кредит и банк требует оформить добровольное страхование.

ОСАГО расшифровывается как обязательное страхование автогражданской ответственности владельца ТС. КАСКО — это не аббревиатура. К страхованию ответственности относится страхование гражданской ответственности водителей и перевозчика. Страховка ОСАГО покрывает ущерб, причинённый владельцем полиса имуществу, жизни и здоровью третьих лиц.

Если говорить простыми словами, отличие КАСКО от ОСАГО ещё и в объекте страхования. По ОСАГО страхуется ответственность водителя — виновника аварии. Пострадавший владелец ТС получает возмещение ущерба за счёт страховой компании. По КАСКО страхуется автомобиль страхователя и дополнительное оборудование.

Если владелец ТС при наличии полиса КАСКО станет виновником ДТП и его автомобиль пострадает, страховая компания компенсирует убытки. По ОСАГО ущерб возмещают только пострадавшей стороне, а если полиса нет, виновник аварии возмещает ущерб или оплачивает ремонт авто собственными средствами.

Чем ещё отличается страховка ОСАГО от КАСКО:

- стоимость;

- максимальный размер выплат;

- способ расчёта выплат.

Кроме того, есть отличия в цене оформления страховки и требованиях к автомобилю. Некоторые страховщики предлагают объединённые полисы «КАСКО плюс ОСАГО» с усечённым перечнем рисков. Они дороже обязательной страховки, но дешевле, чем если бы владелец ТС решил приобрести полисы по отдельности.

Стоимость полисов — разница в цене

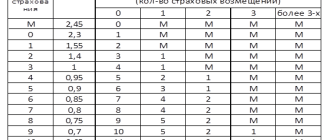

По стоимости разница между КАСКО и ОСАГО может быть в несколько раз. Цена обязательной страховки автомобиля устанавливается законом, а стоимость КАСКО страховые компании определяют самостоятельно. От чего зависит цена полисов обязательного и добровольного автострахования, показано в таблице:

- Базовый тариф: минимальные и максимальные значения устанавливает Банк России, в зависимости от характеристик ТС, собственника (физлицо или юрлицо), цели использования

- Мощность двигателя

- Территория преимущественного использования

- Стаж и возраст водителя

- Число лиц, допущенных к управлению

- Аварии в прошлом (коэффициент бонус-малус, КБМ)

- Период использования ТС

- Возраст и стаж водителя

- Марка, модель и год выпуска автомобиля

- Характеристики ТС, наличие и тип противоугонного устройства

- Число лиц, допущенных к управлению

- Статистика угонов

- Перечень рисков

- Наличие и сумма франшизы

- Комплект дополнительных опций

- Срок страхования

Перед покупкой полиса стоит выполнить расчёт стоимости страховки в нескольких страховых компаниях и сравнить, что дороже: КАСКО или ОСАГО. Сколько стоит страховка, можно рассчитать с помощью страховых калькуляторов КАСКО и ОСАГО на Выберу.ру.

Важно! Стоимость страховки КАСКО может составлять от 15 до 100 тыс. руб. и более, но если СК предлагает слишком дешёвый полис с учётом характеристик вашего авто, это должно насторожить.

Максимальный размер страховой выплаты

Максимальный размер выплаты по ОСАГО составляет 400 тыс. руб. на возмещение материального ущерба и 500 тыс. руб. на покрытие ущерба здоровью и жизни потерпевших. Если в ДТП пострадали несколько человек и автомобилей, эти суммы распределяются между ними.

Для увеличения максимальной суммы компенсации можно оформить ДСАГО — добровольное страхование гражданской ответственности. Этот полис можно купить вместе с КАСКО или отдельно. Если сумма ущерба окажется больше лимитов по ОСАГО, страховая компания покроет разницу. При отсутствии ДСАГО пострадавшая сторона может потребовать через суд, чтобы виновник происшествия возместил недостающую сумму ущерба.

Компенсация ущерба по КАСКО определяется индивидуальными условиями страхования. Выплата компенсации покрывает сумму ущерба при наступлении страхового случая. Неагрегатное КАСКО не предусматривает ограничений в выплатах, агрегатное подразумевает, что после каждой выплаты страховая сумма будет уменьшаться. Когда она станет равна нулю, владельцу транспортного средства придётся оформлять новый договор страхования.

Прохождение ТО

При оформлении полиса ОСАГО автовладелец не обязан проходить техосмотр, если машина не старше трёх лет. Страховая компания вправе произвести ТО самостоятельно и за свой счёт, но на практике такое встречается редко.

Правила приобретения полиса КАСКО каждая страховая компания устанавливает самостоятельно. В перечень требований может быть включено предоставление диагностической карты, но это бывает не всегда.

ОСАГО или КАСКО при ДТП, что лучше

На практике владельцу авто не приходится выбирать, что лучше — КАСКО или ОСАГО, так как обязательная страховка должна быть в любом случае. Процедура выплат по КАСКО и ОСАГО при попадании автомобиля в ДТП существенно различается. Страховка ОСАГО возмещает убытки пострадавшей стороны, при этом владельцем полиса должен быть виновник аварии. Владельцу пострадавшего автомобиля необходимо обратиться в свою страховую компанию, которая займётся урегулированием со страховщиком виновного водителя.

Если ДТП произошло по вине владельца полиса КАСКО, страховщик возместит ущерб, если это предусмотрено договором автострахования. При ДТП лучше, когда у владельца транспортного средства есть и КАСКО, и ОСАГО. Вождение без полиса обязательного страхования ответственности — административное правонарушение, за которое полагается штраф. При аварии автовладелец будет обязан покрыть ущерб.

В случае ДТП автовладелец, у которого нет КАСКО, но есть ОСАГО, компенсирует только собственные убытки. Ущерб пострадавшей стороне компенсирует страховщик. Когда есть КАСКО, страховка покроет ущерб по тем рискам, которые включены в договор. Если пострадавший владелец ТС не знает, что выбрать для возмещения вреда, КАСКО или ОСАГО, он должен учесть, что по обязательной страховке ущерб компенсируется с учётом износа, а по добровольной — в зависимости от условий договора.

Расчет и сумма компенсации

Для расчёта суммы возмещения по страховке ОСАГО применяется ЕМР — единая методика расчёта, которой обязаны руководствоваться все страховщики. На основе этой методики рассчитывают стоимость ремонта пострадавшего автомобиля и размер компенсации. Судебные и независимые эксперты также обязаны применять ЕМР.

Расчёт по ОСАГО выполняется с учётом амортизации транспортного средства. Амортизация зависит от срока использования ТС, но не может превышать 50%. Рыночная стоимость автозапчастей постоянно меняется, поэтому по ЕМР она пересчитывается один раз в 6 месяцев. Методика расчёта не зависит от того, находится ли машина на гарантии.

Сумма компенсации по КАСКО рассчитывается согласно условиям договора. Страховые компании вправе разрабатывать и применять собственные методики расчёта, которые могут отличаться для разных рисков.

Выбор места ремонта для КАСКО и ОСАГО

Ремонт автомобиля, пострадавшего в ДТП, — один из вариантов компенсации по ОСАГО. Машину восстанавливают в техническом центре, с которым страховая компания заключила договор. Обязательное условие — автосервис должен быть в радиусе 50 км от того места, где находится повреждённое авто. Ремонт должен выполняться по расценкам, указанным в Единой методике расчёта и справочниках.

Восстановление машины по страховке КАСКО выполняется в техническом центре официального дилера или в стороннем автосервисе — партнёре страховщика. Где именно будет выполнен ремонт при повреждении авто, стороны определяют на этапе оформления договора, и от этого зависит стоимость полиса. Ремонт в стороннем автосервисе обойдётся дешевле.

Последствия банкротства страховой компании

Если страховая компания признана банкротом, интересы автовладельца по страховке ОСАГО защитит Российский союз автостраховщиков. Кроме банкротства, возможны другие ситуации: у страховщика ограничили, отозвали или приостановили лицензию. Действие полиса при этом не прекращается, и если наступает страховой случай, восстановление выполняется за счёт резервного фонда РСА.

Владельцу полиса КАСКО в случае банкротства компании необходимо требовать компенсацию в судебном порядке. Выплаты будут производиться за счёт активов, которые остались у обанкротившейся компании.

Если у СК отозвали лицензию, но на момент страхового случая она не признана банкротом, а автовладелец не расторг договор страхования, компенсация ущерба будет выплачена в обычном порядке. Но если автовладелец узнал о лишении или приостановлении лицензии, оптимальный вариант — расторгнуть договор, потребовать возместить часть страховой премии и оформить добровольную страховку на машину у другого страховщика.

Что общего между ОСАГО и КАСКО

Сходство между договорами обязательного и добровольного страхования в том, что есть ситуации, когда СК откажет в страховой выплате. Основания для отказа по КАСКО прописываются в договоре, по ОСАГО — установлены законодательством, но перечень в обоих случаях может совпадать.

Ситуации, в которых страховщик откажет в возмещении ущерба по полису ОСАГО:

- оставление места ДТП;

- намеренное причинение ущерба;

- отсутствие диагностической карты;

- указание неверных данных при приобретении полиса ОСАГО;

- управление транспортным средством в состоянии алкогольного или наркотического опьянения;

- нарушение процедуры обращения за страховой выплатой.

В договоре страхования КАСКО может быть предусмотрено, что по этим и другим основаниям возможен отказ в выплате. Других общих черт у добровольной и обязательной страховки нет.

Сравнение: КАСКО и ОСАГО — отличия кратко

Стандартные отличия между обязательным и добровольным автострахованием приведены в виде их плюсов и минусов:

- Добровольное страхование

- Возмещение расходов и виновнику, и пострадавшей стороне

- Возможность сэкономить за счёт большого стажа вождения, франшизы, установки телематики, противоугонной системы

- Возможность получить возмещение ущерба, причинённого здоровью и жизни

- Не у всех СК есть скидки за безаварийное вождение

- Цена полиса по стандартному тарифу может в несколько раз превышать цену страховки ОСАГО

- Невысокая стоимость

- Возможность сэкономить за счёт безаварийного вождения

- Выплата компенсации потерпевшей стороне за счёт страховой компании

- Возможность оформить дополнительную страховку — ДСАГО, которая покроет ущерб, если не хватит лимита по ОСАГО

- Обязательное страхование

- Отсутствие выплат пострадавшей стороне, если это виновник аварии

- Право СК отказать в выплате, если страхователь нарушил условия договора

- Отсутствие компенсации ущерба, причинённого жизни и здоровью владельца полиса

Законом предусмотрено право страховщика потребовать от виновника ДТП возмещения убытков, которые компания понесла в виде выплат пострадавшему владельцу полиса КАСКО. Это право известно как «суброгация», но его нельзя отнести к плюсам или минусам КАСКО или ОСАГО.

Какую страховку лучше выбрать

Рассуждая о том, что обязательно, КАСКО или ОСАГО, некоторые автовладельцы полагают, что достаточно выбрать что-то одно. Это не так. ОСАГО — обязательное страхование ответственности автовладельца. Страховка покрывает расходы пострадавшей стороны, а не владельца полиса.

КАСКО — добровольное страхование, но банки требуют оформления договора добровольного страхования при покупке авто в кредит. При наступлении страхового случая страховщик оплачивает расходы владельцу полиса. Можно выбрать программу страхования, предусматривающую возмещение ущерба жизни и здоровью автовладельца.

По КАСКО автовладелец получает компенсацию независимо от того, кто виновен в аварии. Также добровольное страхование включает большой перечень рисков, среди которых угон, мелкий или крупный ущерб, хищение, тотальная гибель. Имея полис КАСКО, в случае аварии, совершённой по вине второй стороны, вы можете получить возмещение в виде денежной выплаты или ремонта автомобиля. Страховая компания покроет расходы и может взыскать уплаченную сумму с виновника ДТП.

Условия ОСАГО всегда одинаковые, а по КАСКО они определяются договором страхования. Чтобы обезопасить себя от всех возможных рисков, лучше оформить ОСАГО, КАСКО и ДСАГО.

Популярные вопросы

КАСКО не заменяет ОСАГО, это разные страховые продукты. ОСАГО — обязательное страхование ответственности автовладельца, и вождение без этой страховки запрещено. Страховку КАСКО автовладельцы оформляют по желанию.

В большинстве случаев ОСАГО дешевле классического КАСКО, но стоимость добровольной страховки можно снизить, выбрав недорогую программу с минимальным набором дополнительных услуг, оформив франшизу и т. д. Выполнить сравнение ОСАГО и КАСКО по цене можно с помощью онлайн-калькулятора.

В случае ДТП выплаты по ОСАГО получает пострадавшая сторона. Если у этого водителя оформлен полис КАСКО, он может выбрать, по какому варианту страховки получить возмещение.

Различия КАСКО и ОСАГО: что лучше для автовладельца

Есть большая разница между КАСКО и ОСАГО. Эти виды страховой защиты нельзя назвать взаимозаменяемыми. Выбирать, какой из типов страхования вам нужен, стоит и с учетом того, что лучше при ДТП — КАСКО или ОСАГО. Ведь оба полиса защищают интересы автомобилиста, но по-разному.

Основные понятия

Разбираясь с тем, что выбрать – КАСКО или ОСАГО, уточняют, для чего они нужны, чем выгодны владельцу транспортного средства. Также важно знать, когда стоит обращаться за выплатами по каждой из автостраховок. Отличия КАСКО и ОСАГО есть и по объекту страхования.

КАСКО и ОСАГО — в чем разница:

- КАСКО – страхование непосредственно транспортного средства от угона, уничтожения или ущерба;

- при ОСАГО страхуется гражданская ответственность автовладельца.

Обязательное страхование автомобиля – это ОСАГО. Или КАСКО, или полиса страхования гражданской ответственности у автомобилиста быть не может. ОСАГО должно быть у всех. По закону КАСКО обязательно только при кредитовании, когда машина принимается в залог, например, при автокредите. Во всех прочих случаях покупка данного вида страховой защиты обусловлена личным желанием владельца.

Цена полиса

Разберемся, что оформить на автомобиль дешевле – КАСКО или ОСАГО. Различие кроется в том, что полис КАСКО обойдется на порядок дороже. Стоимость услуги страховщик определяет самостоятельно. Обычно за такой договор платят 5-10% от стоимости автомобиля. Здесь важно искать, где лучше делать КАСКО, где условия выгоднее. В его оформлении страховщик вправе отказать.

ОСАГО же обязаны предлагать все страховые компании, и они должны продавать такие полисы всем обратившимся. Стоимость этого полиса считают по вилке тарифов, заданной ЦБ РФ. Страховщики вправе выбрать любое значение согласно указанным пределам. На 2019 г. базовый тариф для автовладельцев-физических лиц и индивидуальных предпринимателей на автотранспорт категорий B и BE определен в 2 746 – 4 942 рубля. При расчетах базовый тариф корректируется с учетом системы коэффициентов. Их значения регулируются на законодательном уровне.

Возмещение

Все, что касается выплат по КАСКО, определяется условиями договора. В нем расписывается, как и когда будет предоставлено возмещение, что является страховым случаем, учитывается ли износ деталей, упоминаются исключения и ограничения. Нужно очень внимательно изучать и приложение. Чаще всего именно там расписывают схему расчета, применяемые коэффициенты. Выплаты по этому виду защиты всегда получает автовладелец, купивший полис. Величина компенсации ограничивается стоимостью автомобиля или страховой суммой в договоре КАСКО.

При ОСАГО страховку выплачивают пострадавшим. Виновный водитель не получит ничего. Материальный урон компенсируется только с учетом амортизации и ограничен 400 000 рублей. Вред здоровью возмещается в сумме до 500 000 рублей. Компенсация предоставляется в течение 30 суток с момента оформления возникших убытков.

И по ОСАГО, и по КАСКО возмещение возможно как деньгами, которые после оценки ущерба переведут на счет получателя выплат, так и путем направления машины в ремонт на авторизованную СТО. Автовладелец в заявлении указывает, как ему было бы удобнее получить компенсацию – в денежной форме или в натуральной. Но окончательное решение о том, как будет восстанавливаться автомобиль, по закону остается за страховщиком.

Если водитель виновен в ДТП, то всегда используется полис ОСАГО. Благодаря этому договору пострадавшие получат компенсацию. Но для ремонта автомобиля виновного, уже требуется КАСКО.

Если страхователь – пострадавший, то важно учитывать:

- есть ли ОСАГО у виновника. При отсутствии полиса дело может затянуться;

- какова величина ущерба, покроет ли его обязательный вид страховой защиты;

- особенности условий добровольного автострахования.

Обращение за выплатами по договору страхования, повышает его стоимость при пролонгации. Значит, при небольших повреждениях пострадавшему выгоднее обратиться за возмещением по ОСАГО. Тогда эта страховка станет дороже для виновника, а для пострадавшего расходы на страхование в следующем периоде не увеличатся.

Как определить тип полиса

Говоря простыми словами, понять, какой вид страховки оформлен, поможет бланк полиса. По ОСАГО в верхней части документа, сразу под его названием и номером, пишут фразу вида «обязательного страхования гражданской ответственности. ». По КАСКО в форме бланка, в самом начале, указывается тип страховки.

Также многие страховщики на своих сайтах размещают сервисы проверки полисов. Указав номер документа, можно узнать тип страховки и уточнить ее легальность. Подлинность ОСАГО и корректность выбора коэффициентов проверяют на сайте РСА.

Сводная таблица различий КАСКО и ОСАГО

Приводим таблицу, где кратко описывается, чем отличается КАСКО от ОСАГО.

Транспортное средство — его угон, утрата, повреждение

Гражданская ответственность владельца транспортного средства

Нет. Исключение — автокредитование

Штраф за отсутствие

От 5% от стоимости автомобиля

Диапазон значений ограничен законодательно

Срок действия договора

Определяется по соглашению сторон

Лимит страховых выплат

Стоимость автотранспорта с учетом износа или иная сумма, указанная в договоре

Оформление страховки на автомобиль: КАСКО или ОСАГО?

Страхование плотно вошло в нашу жизнь. Применительно к машинам существует два его вида: обязательное ОСАГО и добровольное КАСКО. Давайте разберемся что такое ОСАГО и что такое КАСКО, определим преимущества и недостатки.

ОСАГО

Расшифровка аббревиатуры ОСАГО звучит как Обязательное Страхование АвтоГражданской ответственности. Автомобиль — источник повышенной опасности для окружающих, поэтому его владелец страхует свою собственность от возможности ее повредить. ОСАГО — это страховка, которая покрывает ущерб, нанесенный кому-либо при вождении автомобиля. Обязательное автострахование существует в нашей стране больше 15 лет и все это время беспрерывно совершенствуется. Законотворцы, автомобильные эксперты, да и обычные водители критикуют систему, обвиняя страховщиков в стремлении нажиться на обычных гражданах. Компании наоборот говорят об убыточности этого вида деятельности. В данной статье мы не будем обсуждать кто прав. Рассмотрим в чем разница КАСКО и ОСАГО и расскажем про основные особенности каждого вида страхования.

КАСКО и ОСАГО в чем разница?

По полису ОСАГО оплачивают ущерб пострадавшим в ДТП. Если по вине страхователя произошла авария, то компания направляет на ремонт ту машину, которую повредил владелец полиса ОСАГО. Сам он в этом случае компенсацию не получает и восстанавливает свое транспортное средство за свой счет. По полису КАСКО владельцу машины компенсируют ремонт его поврежденного транспортного средства. Именно в этом состоит разница обязательного и добровольного видов страхований. Неверно обсуждать что лучше ОСАГО или КАСКО? Это разные виды страхования, которые не заменяют, а дополняют друг друга.

Лимиты ответственности

Закон об ОСАГО сейчас предусматривает лимиты ответственности: 500 тыс. руб. на возмещение ущерба, причиненного жизни и здоровью пострадавшего в ДТП, и 400 тыс. руб. на возмещение вреда имуществу. Если в аварии пострадало несколько человек или машин, то эти суммы распространяются на каждого.

Примерно в 90% случаев этих денег хватает на возмещение ущерба. Но если произошла серьезная авария и в ней фигурируют дорогие автомобили, то размер ущерба может превысить предусмотренные законом лимиты. В этом случае страховая компания покрывает расходы в оговоренных пределах, а виновник аварии оплачивает сумму, превышающую лимиты.

Есть возможность обезопасить себя от серьезных трат в случае причинения большого ущерба. Для этого нужно оформить расширение полиса ОСАГО. Автовладелец получает дополнительный страховой полис. Если наступает страховой случай, и калькуляция ущерба превышает лимит по ОСАГО, то часть денег оплатят в рамках ОСАГО, а превышающую сумму — по дополнительному полису расширения ОСАГО.

Расширение ОСАГО заключают не все компании. Перед оформлением сделки необходимо обязательно проверить страхователя. Это вынужденная мера, поскольку на рынке ОСАГО обосновалось немало мошенников.

От чего зависит стоимость ОСАГО

На цену полиса влияет много факторов: регион регистрации, мощность автомобиля, возраст и водительский стаж допущенных к управлению людей, коэффициент безаварийной езды. В группу риска входит молодежь в возрасте до 22 лет, новички со стажем вождения менее трех лет.

Коэффициент безаварийной езды снижается с каждым безубыточным годом и резко увеличивается, если произошла выплата по вине страхователя. Если в полис внесено несколько человек, то при расчете итоговой суммы равняются по самому худшему. Поэтому далеко не всегда имеет смысл включать кого-то в полис «на всякий случай».

Полис может быть с определенным количеством людей, допущенных к управлению и без ограничения таковых. Во втором варианте цена полиса максимально высока, поскольку берутся самые высокие коэффициенты безаварийной езды, стажа и возраста. Есть важный нюанс: если человек регулярно приобретает полис ОСАГО без ограничения допущенных к управлению и его данные не фигурируют в полисе ОСАГО, то его коэффициент безаварийно езды не только не растет, но и возвращается к базовому показателю спустя несколько лет. Таким образом получается, что полис без ограничения допущенных к управлению в одной ситуации может быть выгоден, а в другой — неоправданно дорог.

С 2018 года начал действовать так называемый «тарифный коридор»: страховщики имеют право увеличивать свои тарифы на 20% вверх и вниз от размера базовых расценок. Более индивидуально рассчитываются коэффициент «возраст-стаж».

Подобрать оптимальный вариант приобретения плиса ОСАГО поможет страховой агент ГК FAVORIT MOTORS. Наши специалисты проходят специальное обучение, отлично разбираются во всех нюансах страхового рынка.

Что нужно для оформления ОСАГО?

Достаточно предъявить документы на машину и указать данные водительских прав, допущенных к управлению людей. Правилами ОСАГО оговорено, что страховщик имеет право произвести осмотр транспортного средства. На практике так поступают редко. Этот пункт существует для борьбы с мошенниками, которые, не ремонтируя автомобиль, моделируют фальшивые ДТП. Так же иногда осмотр требуют для того, чтобы найти повод и отказать в оформлении полиса. Часто страховщики не любят оформлять ОСАГО на мотоциклы и просят показать его.

Страховой брокер

Так обычно называют страховых агентов, представляющих интересы различных компаний. В качестве заработка он получает определенный процент от стоимости полиса. Потому цена страхового полиса при покупке у брокера не превышает ее стоимость при оформлении сделки непосредственно в офисе самой страховой компании.

Технический осмотр

Автомобилям в возрасте трех лет при оформлении полиса ОСАГО технический осмотр не требуется. Более старым машинам необходимо приехать в пункт осмотра, где специалисты оценят исправность автомобиля. Диагностическая карта для машин в возрасте 3-х лет действительна два года, более старым автомобилям необходимо проходить осмотр ежегодно.

Во всех дилерских центрах ГК FAVORIT MOTORS вы можете пройти технический осмотр. Более того, документ, необходимый для приобретения полиса ОСАГО наши клиенты могут получить после планового технического обслуживания.

Отказ в выплате ущерба

В Правилах и договоре страхования ОСАГО перечислены случаи, когда компания отказывает в возмещении ущерба. Страховая не будет платить, если машину повредили в ходе соревнований, испытаний или учебной езды, дефекты груза появились при погрузке или разгрузке, в ходе страхового случая повреждены деньги, антиквариат, произведения искусства, ювелирные украшения.

Так же перечислены случаи, когда компания возмещает ущерб пострадавшему, но затем имеет право потребовать у виновника ДТП вернуть потраченные деньги:

- вред причинен умышленно;

- виновник аварии был в состоянии опьянения;

- виновник ДТП не имел права на управление транспортным средством;

- водитель скрылся с места ДТП;

- водитель не включен в список допущенных лиц (при использовании полиса ОСАГО с ограниченным числом допущенных к управлению);

- страховой случай произошел при использовании транспортного средства в период, не предусмотренный договором ОСАГО;

- при оформлении документов самостоятельно страховщику не направили экземпляр бланка о ДТП;

- машину не предоставили на осмотр;

- истек срок действия диагностической карты у такси, автобусов, грузовых автомобилей, предназначенных для перевозки людей, перевозящих опасные грузы машин;

- при заключении договора человек предоставил недостоверные сведения, что привело к необоснованному уменьшению размера страховой премии — так, например, пытаются сэкономить, указывая местом жительства регион, где ОСАГО дешевле.

Форма компенсации по ОСАГО

На рынке ОСАГО появилось много мошенников. Махинации разные: ложные аварии, неверная оценка ущерба, провоцирование штрафных санкций. Поэтому в 2018-м году ввели «прямое урегулирование убытков» по ОСАГО: машину пострадавшего направляют на ремонт в технический центр, с которым заключен договор. Прямое страхование не действует в отношении мотоциклов и в тех случаях, когда страховщики не имеет возможности направить автомобиль на ремонт. Например, поврежденная машина находится в такой глухомани, что рядом нет ни одного сервиса. Или машина редкая и на нее нет запасных частей. В этом случае ущерб возмещают деньгами, причем при оценке учитывается износ. Например, у 8-летней машины кузовная деталь будет оценена примерно в половину стоимости новой.

При восстановлении автомобиля по ОСАГО ущерб рассчитывается в соответствии со специальными справочниками, обновляемыми каждые 6 месяцев. Ограничений по производителю запчастей нет, поэтому устанавливают как оригинальные детали, так и продукцию сторонних производителей.

Место ремонта по ОСАГО

Страховая компания заключает договоры с техническими центрами, которые должны восстанавливать машину в соответствии с расценками, оговоренными в единых справочниках. Причем сервис, на который направлена машина, должен быть расположен не далее, чем в 50 километрах от местонахождения поврежденной машины.

Банкротство компании при страховке по ОСАГО

Число страховых компаний, допущенных к деятельности в системе ОСАГО, за последние годы существенно снижено. Одни сами ушли с этого рынка, вторые лишены лицензии, третьи обанкротились. Если компания, оформлявшая полис ОСАГО, не имеет возможности выполнять свои обязательства, то полис все равно продолжает действовать. В этом случае ремонт автомобиля производится из резервных фондов Российского союза автостраховщиков.

Е-ОСАГО

Сейчас можно страховать автомобиль по ОСАГО непосредственно в офисе страховщика, воспользоваться услугами брокера либо приобрести полис удаленно. Алгоритм прост: нужно зайти непосредственно на сайт интересующей компании или Российского союза автостраховщиков, внести данные (автомобиль, допущенные к управлению, техосмотр и т.д.), оплатить счет и получить полис.

С собой достаточно иметь распечатку полиса. При необходимости инспектор ГИБДД может по базе данных проверить автомобиль.

Наказание за отсутствие полиса

Ответственность за отсутствие полиса оговаривает ст. 12.37 КоАП. Если за рулем окажется человек, не вписанный в полис, то оштрафуют на 500 руб. Если же полис вообще отсутствует, то сумма увеличивается до 800 руб.

Обсуждается вопрос о существенном увеличении штрафа. Кроме того, планируется ввести контроль наличия полиса в автоматическом режиме. Камеры фото-видео фиксации станут направлять данные на проверку по базе данных наличия полиса ОСАГО, и при отсутствии такого владелец получит «письмо счастья».

КАСКО

Вопреки распространенному мнению, КАСКО — это не аббревиатура. С точки зрения грамматики верно писать слово обычными буквами, поскольку термин произошел от испанского casco, то есть «шлем», или нидерландского casco, что значит «корпус». Большие буквы появились по недоразумению, так стали писать для схожести с аббревиатурой ОСАГО. Поэтому различные попытки расшифровки (например, Комплексное Автострахование) по определению неверны. Но вернемся к главному.

КАСКО — это пари, которое заключает страховая компания и владелец автомобиля. Если машина пострадает, то компания оплатит ущерб. Если весь срок прошел без происшествий, то оплаченные деньги становятся чистой прибылью компании.

Чем отличается ОСАГО от КАСКО? Основное отличие КАСКО от ОСАГО состоит в том, что при КАСКО страхуется сам автомобиль, а при ОСАГО – гражданская ответственность водителя.

КАСКО добровольное страхование, но в некоторых случаях оно может стать обязательным. Например, при покупке автомобиля в автосалоне за деньги банка тот требует наличия полиса КАСКО. Таким образом кредитная организация обеспечивает возврат своих денег. Нет необходимости специально ехать в банк для оформления документа.

Стоимость полиса

На цену полиса КАСКО влияет стоимость машины, ее привлекательность для угонщиков, портрет людей, допущенных к управлению: возраст, стаж, данные об участии в авариях. У каждой страховой компании существует собственная статистика, на основании которой сотрудники рассчитывают стоимость полиса. Поэтому цена полиса на одну и ту же модель в разных компаниях отличается. Страховая сумма не должна превышать стоимость машины.

Чаще всего фигурирует строк страхования в один год, но по согласованию сторон он может меняться. Страховщики не любят небольшие сроки, поэтому страховка на год и 6 месяцев может стоить практически одинаково.

Банкротство компании

Если страхователь обанкротился, то полис сгорает. В этом случае есть возможность требовать компенсации через суд. Возможно, у банкрота все же остались какие-то активы.

Не стоит путать банкротство с лишением лицензии. В первом случае фирма не имеет средств, во втором — просто не имеет права заниматься страхованием. Хотя лишение лицензии — плохой симптом. Очень часто за этим следует банкротство. Поэтому, если появилась информация о лишении лицензии, требуйте возместить часть полиса и заключайте договор с другой компанией.

Франшиза

Это обязательства застрахованного лица нести часть убытков за свой счет. Таким образом компании стараются избежать выплаты мелкого ущерба и последующего незначительного ремонта. Чем больше размер франшизы, тем дешевле стоимость полиса.

Франшиза бывает уловная и безусловная. При условной франшизе компания не несет ответственности если убыток не превысил определенной суммы. Страховщик оплачивает только большой ущерб.

При безусловной франшизе из ущерба всегда вычитается оговоренная сумма. Например, ущерб составил 300 тысяч рублей. Если в договоре указано, что франшиза составляет 10 тысяч, то выплатят 290 тысяч, а 10 тысяч придется оплачивать за свой счет.

Место ремонта по КАСКО

Страховые компании заключают договора с техническими центрами — как с официальными дилерами, так и со сторонними. При оформлении полиса ОСАГО заранее оговорено, в каких центрах станут ремонтировать машину в случае повреждения. Ремонт в центрах официальных дилеров обходится дороже, поэтому цена полиса выше.

Отказ в компенсации по КАСКО

В системе добровольного страхования правила могут отличаться, поэтому их нужно внимательно читать. Большинство компаний отказывает в случае, когда за рулем находился нетрезвый человек либо тот, кто не входит в список допущенных к управлению. Существует определенный срок, в течение которого необходимо сообщить о происшествии. Могут быть оговорены требования по риску на угон. Например, необходимо вернуть все ключи на машину. Раньше фигурировали требования об обязательном нахождении автомобиля ночью на охраняемой стоянке, но сейчас подобные пункты уже стали анахронизмом.

Источник https://www.vbr.ru/strahovanie/help/strahovanie_help/kasko-i-osago-v-chem-raznica-vse-otlichiya-i-sravnenie-strahovyh-polisov/

Источник https://credits.ru/publications/kasko/razlichiya-kasko-i-osago-chto-luchshe-dlya-avtovladeltsa/

Источник https://favorit-motors.ru/articles/finansovye-i-yuridicheskie-tonkosti/osago-i-kasko/